新社会人としてスタートするにあたって、

「社会人になるのに、クレジットカードくらいは持っておきたいなぁ」

「新生活で必要なものを購入するのに、どのカードを使うのがお得なんだろう」

と悩んでいる方も多いのではないでしょうか。

しかし世の中には、多くのクレジットカードがあります。最適な一枚を選ぶのは、簡単ではありません。

そこで本コラムでは、新社会人がクレジットカードを選ぶときのポイントや利用時の注意点について解説します。

新社会人がクレジットカードを選ぶときのポイント

「ポイント還元率」「国際ブランド」「年会費の有無」「付帯サービス」どこを重視して選ぶ?

最初に選ぶなら「ポイント還元率1%以上」のクレジットカード

クレジットカードを利用するうえで「お得さ」を重視するのなら、はじめにポイント還元率を確認しましょう。

ポイント還元率とは、クレジットカードで買い物をした際、支払った金額に対して還元されるポイントの目安です。たとえば100円の支払いに対して1ポイント付与される場合、1ポイント=1円であれば還元率は1%です。

また支払う金額が大きくなるほど、還元ポイントも大きくなります。とくに使用率の高いメインのクレジットカードを選ぶ場合には、ポイント還元率が重要な指標です。

2020年現在で発行されているカードの傾向を見ると「ポイント還元率1%」を超えるカードであれば、比較的お得でしょう。新社会人には「ポイント還元率1%以上」のクレジットカードがオススメです。

国際ブランドは「Visa」か「Mastercard」

クレジットカードは「発行すればどのお店でも利用できる」というわけではありません。利用する店が、そのカードの「国際ブランド」に加盟している必要があります。

主要なクレジットカードの国際ブランドとしては「Visa(ビザ)」「Mastercard(マスターカード)」「JCB(ジェーシービー)」「American Express(アメリカンエキスプレス)」「Diners Club(ダイナースクラブ)」が挙げられます。

クレジットカードによっては、複数の国際ブランドに対応しており、発行時にどの国際ブランドにするか選択できるカードもあるので、初めてクレジットカードを作る方は迷ってしまうかもしれません。

そこでオススメなのが、「Visa」と「Mastercard」です。このところ国を挙げてキャッシュレスが推進されており、電子マネーやQRコード決済などスマホ決済利用時のポイント還元キャンペーンも豊富になっています。

一方、スマホ決済はサービスによって対応している国際ブランドが異なります。いざクレジットカードでスマホ決済をしたいと考えても、未対応の国際ブランドには紐づけられません。

その点「Visa」や「Mastercard」は、多くのスマホ決済に対応しています。また海外の対応店舗も多く、海外旅行・出張の際にも安心です。

年会費無料にはこだわらない

保有にあたり年会費が必要なクレジットカードもあります。この負担を抑えるために「極力、年会費はゼロ円のものから選ぼう」と考える方も多いのではないでしょうか。

一般のクレジットカードの場合、年会費は高くても2〜3,000円程度です。そして年会費が必要なクレジットカードは、付帯サービスが充実しているものも少なくありません。

たとえば「シェルスターレックスカード」は通常1,250円の年会費が必要です。しかしその分、利用額に応じてガソリンが値引きされる、サービスが付帯しています。車利用の多い方にとっては年会費以上にお得です。

このように利用状況によっては、年会費以上の価値を見いだせるケースがあります。「年会費ゼロ円」にはこだわらずにカード選びを進めましょう。

1枚目は審査に通りやすい「流通系」を

クレジットカードは申し込めば誰でも発行してもらえるわけではありません。申込時には発行会社による「審査」があり、審査に通らなければそのカードを作れません。

そして審査の難易度は、クレジットカードによって異なります。たとえばクレジットカードの利用歴のない方がいきなりゴールドカードを申し込んだとしても、審査に通ることは難しいでしょう。

そこでオススメなのが比較的審査の厳しくない「流通系」のカードです。クレジットカードは、その発行会社によって「銀行系」「信販系」「メーカー系」「流通系」と分類されます。

このうち「流通系のカード」とは、主にスーパー、コンビニエンスストア、百貨店を運営する企業が発行しているクレジットカードを指します。具体的には「イオンカード」や「セブンカード・プラス」などです。

これから1枚目のクレジットカードを作ろうと考えている方、他のクレジットカードの審査に落ちてしまった方は、流通系を試してみましょう。

「若年層限定カード」と「年齢不問カード」。若年層限定の方が本当にお得?

「若年層限定カード」とは?

クレジットカードの申し込みは18歳以上が原則です。18歳未満の方は発行できません。一方で、一定の年齢以上では申し込めない「若年層限定」のクレジットカードも存在します。

若年層をターゲットとしたカードは、保有者が長くそのカードを使い続けると期待して、手厚いサービスが付帯しているのです。

「JCB CARD W」「JCB CARD W plus L」は年会費無料・39歳以下限定でポイントは通常の2倍

「JCB CARD W」「JCB CARD W plus L」は、「若年層限定カード」の1つで、39歳以下限定のカードです。

「年齢不問カード」と比較した場合の「JCB CARD W」「JCB CARD W plus L」の特徴は、ポイント還元率の高さです。JCBオリジナルスのカードは通常、1,000円につき「Oki Dokiポイント」1ポイント付与、「JCB CARD W」「JCB CARD W plus L」は1,000円につき2ポイント、付与率は2倍です。

年会費も無料で発行できるので、39歳以下の方であれば「年齢不問カード」ではなく「JCB CARD W」「JCB CARD W plus L」がオススメです。

手取りが少ない時こそ「ポイント」でお得に

スマホ決済を活用してポイント還元を最大限に!

社会人になってすぐに会社から多額の給料がもらえるという方は多くないはずです。可処分所得(収入から税金や社会保険料を引いた、個人が自由に使える所得)として残る金額も少ないでしょう。そんな時こそ、買い物でもらえるポイントが活きてきます。

キャッシュレス推進の動きが本格化しています。スマホ決済利用によるキャンペーンがめじろ押しのいま、クレジットカードの決済で還元されるポイントはもちろん、キャンペーンによる還元も押さえておくことで、よりお得にポイントが貯まります。

また今後も、国内でますますキャッシュレス決済が浸透してくると考えられますので、今のうちからキャッシュレスに慣れておくことも大切です。クレジットカードを選ぶならば、幅広いスマホ決済に使えるカードを選びましょう。

新社会人が初めてクレジットカードを利用する際の注意点

キャッシュレスで買い物ができ、さらにポイントも付与されるなどメリットの多いクレジットカード。一方で、利用上の注意点も少なくありません。

そこでここからは、新社会人など若年層のクレジットカード利用者が陥りやすい落とし穴・盲点や、最低限やっておきたいことについて、Q&A方式で解説していきます。

カード明細を細かく確認することは必要!?

答えはYES

クレジットカードはその利便性の一方で、犯罪被害の可能性もあります。たとえばクレジットカードの磁気情報を不正に読み取り、抜き取って悪用する「スキミング」が代表的です。スキミングのような不正利用は利用者本人も気づかないうちに行われることが少なくありません。

こうした不正利用を検出するためにも、またキャッシュレスでの買い物による「使いすぎ」を確認するためにも、やはり利用明細のチェックは不可欠です。

従来は紙の明細が毎月送付されていました。しかしWebでも明細が確認できるようになったことに伴い、カード発行会社ではこれを廃止もしくは有料化の流れを取っています。

そのため明細を確認するには、カード会社の「マイページ」にログインする必要がありますが、都度サイトにアクセス・ログインするのは面倒なところもあります。

そこで便利なのが、スマートフォンにダウンロードして利用する「家計簿アプリ」です。家計簿アプリには、クレジットカードと紐づけることで利用明細を自動的に同期して取得してくれるものがあります。銀行の口座情報も紐づけられ、キャッシュレスの入出金の流れを手間なく把握できる上、不正利用の検知もしやすくなります。

代表的な家計簿アプリには「マネーフォワード ME」「zaim」「Moneytree」が挙げられます。それぞれ無料で利用開始できるので、試しつつ自分に合ったものをチョイスしてみましょう。

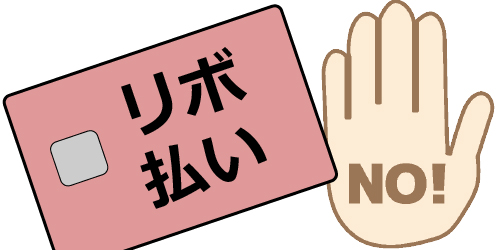

分割払いやリボ払いは損!? 付与特典は魅力的に見えるけど…

答えはYES(結局、損です)

通常、クレジットカード利用時には、1回払い以外にも分割払いやリボ払いを選択できます。

分割払いとはその名の通り、あらかじめ回数を決めたうえで商品・サービスの購入金額を支払っていく方法です。1月あたりの支払額が減るため比較的高額な商品・サービスでも購入しやすくなるメリットがある一方で、支払い回数が増えるたびに1回払いにはない「手数料」が増えるデメリットがあります。

一方のリボ払いとは「リボルビング払い」の略称です。リボ払いは、毎月の支払額を一定の金額に固定して、手数料(金利)と合わせて返済していく仕組みです。支払額が一定のため家計管理がしやすいメリットがうたわれています。しかし分割払い以上に手数料がかかることが多く、結果として総支払額がかなり高額になってしまい、支払いが滞るケースも少なくありません。

こうしたことから、特にリボ払いはクレジットカード初心者が陥りがちな「落とし穴」です。利用は避けるべきでしょう。

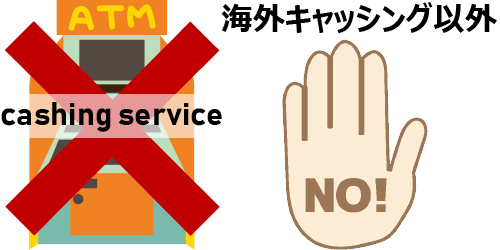

クレジットカードのキャッシング機能、使ってOK!?

答えはNO

クレジットカードには、現金を借りられる「キャッシング機能」が付帯しています。現金が急に必要になった際、ATMを通じて借りられるという点では便利です。新社会人に限らず、国内での利用はオススメしません。

キャッシング癖が付いてしまうと、返済が滞って家計が自転車操業になってしまう可能性があるからです。複数のクレジットカードを使って、キャッシングの返済のために他のカードでキャッシングしているようなケースもあります。

特にクレジットカードの利用可能枠(限度額)が所得額より大きく、さらに貯蓄がない場合には返済不能に陥ってしまう可能性も否定できません。こうした状況に陥らないためにも、クレジットカードではショッピング利用も家計を見ながらほどほどに、キャッシング利用はしないようにしましょう。

なおキャッシング利用が推奨されるケースもあります。それは、海外で利用する場合です。海外では、円から現地の通貨に両替する際の手数料よりも、カードキャッシングの金利手数料の方が安いケースがあります。海外への旅行を考えている方は覚えておきましょう。

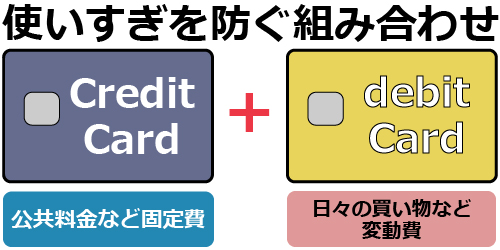

ワンポイントアドバイス:デビットカードとの併用で安心

初めてクレジットカードを持つ場合、「使いすぎて返済不能になってしまわないか不安」な方もいらっしゃるのではないでしょうか。そこでオススメなのが、クレジットカードとデビットカードの併用です。

クレジットカードの場合、ひと月分の利用金額がまとめて引き落とされますが、デビットカードは支払いと同時に利用金額が口座から引き落とされる「即時引き落とし」のカードです。口座に利用金額以上の残高がない場合はカードが使えないので、「使いすぎ」を防げます。

ただしデビットカードにはデメリットもあります。その1つが、クレジットカードと比較してポイント還元率が低いことです。そこで定期的に発生する支払い(固定費)はクレジットカードで、日常的な支払い(変動費)にはデビットカードを利用し、使いすぎを防ぎつつ効率よくポイントを貯めていきましょう。

またデビットカードではETCカードを作れません。さらに携帯料金の支払いや、海外ホテルの予約、ガソリンスタンドやカーシェアリングでの利用など、デビットカードが使えないことも少なくありません。デビットカードが使えない場面ではクレジットカードを利用することで不便さを補完できます。

「利用可能枠」決定の基本ルール

クレジットカードには、毎月利用できる限度額として「利用可能枠」が設定されています。一般的には「ショッピング枠」「キャッシング枠」に分類されており、カードの発行時にはそれぞれの上限額が指定されます。

ショッピング枠は、割賦販売法によって定められたルールにもとづいて算出されています。具体的には、次の公式に当てはめる形で、各カード発行会社が算出しています。

支払可能見込額(年収等 – 生活維持費 – クレジット債務)× 0.9

キャッシング枠は、貸金業法に基づき、借入総額が年収の3分の1を超えないように設定されます。

そのため一般的に年収の高くない新社会人の場合、キャッシング利用可能枠の金額は高額になりません。なお海外旅行等で通常より多く買い物をしたいときは、カード発行会社に問い合わせて一時的に利用可能枠を増額することも可能です。

クレジットカードの申込時のテクニックとして、キャッシング機能を付帯しないことで審査に通りやすくなる方法があります。前述した通り、国内でのキャッシング利用はオススメ

しません。仮に海外旅行等で必要であればカードが発行された後で追加申請すれば問題ありません。

審査が厳しいとされるクレジットカードに申し込む際などは、この方法を試してみましょう。

クレジットカード利用の基本

最後にクレジットカードを利用する際の基本をまとめます。使いすぎに気をつけつつ、有効活用して充実した新社会人生活にしましょう。

リボ払いにはご注意を!

新社会人に限らず、総支払額が膨らみがちなリボ払いの利用は極力避けたいですね。

しかし初期設定がリボ払いのクレジットカードもあるので注意が必要です。よく理解しておかないと金利手数料が発生する可能性があります。利用開始前には必ずカードの支払い設定を確認しましょう。

なお初期設定がリボ払いでも、「全額払い」に設定を切り替えたり、毎月の返済額を利用限度額に設定したりすることで、1回払い扱いとなって金利手数料がかからないカードがあります。

ただしリボ払い専用のカードでは、こうした設定はできません。ポイント還元率が高くても、金利手数料で結果損をしてしまう可能性が高いので、申込時にはリボ専用カードかどうかの確認5liもしておきましょう。

またリボ払いは、カード発行会社によって「ミニマム・ペイメント」「フレックス払い」「マイ・ペイすリボ」などと呼称を変えているので、あわせて確認が必要です。

2回払いは金利手数料不要

「1回払いでは厳しいけれど、分割手数料も払いたくない」場合、オススメなのが2回払いです。というのも2回払いに、金利手数料はかかりません。

その点ではバランスのとれた支払い方法ですが、2回払いに対応していない店もあり、万能ではありません。

またクレジットカードによっては「1回払い、3回払い、5回払い…」と、2回払い自体が設定されていないこともあります。2回払いを利用する可能性があるならば、カードで選択できる支払い回数を確認してからカードを作りましょう。

はじめてのクレジットカード選び メニュー

2020年5月5日 作成

2022年5月19日更新

「楽天カード」は会員数3,000万人超えの人気の年会費無料カード

楽天市場で一度でも買い物するなら必携のカード。

楽天市場で一度でも買い物するなら必携のカード。

還元率はいつでもどこでも常時1%、楽天市場でポイント最大16.5倍も狙える楽天市場のスーパーポイントアッププログラムも実施中! 入会後にエントリーして利用するだけで、ポイントがもらえるキャンペーンも見逃せません。

カード会員数は3,000万人を突破。その人気は衰え知らずです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

期間限定キャンペーン特典は新規入会&3回利用でもれなく5,000ポイントプレゼント!

期間限定キャンペーン特典は新規入会&3回利用でもれなく5,000ポイントプレゼント!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments