ゴールド会員専用デスクよりもさらに手厚いサポートをしてくれるのがプラチナカード会員向けの「コンシェルジュサービス」。

プラチナ会員の様々な要望を聞いてくれるありがたい存在です。

コンシェルジュを上手に使いこなせば、お金にかえられない価値が得られます。

この記事によって分かること

コンシェルジュサービス ~プラチナ会員のわがままを聞いてくれる

コンシェルジュは御用聞き

コンシェルジュとは、簡単にいえば「御用聞き」。24時間365日、さまざまな要求に対応してくれます。

「NOと言わないサービス」(アメックス プラチナ・カード)をモットーに、カード会員の秘書のように動いてくれます。(実際はNOと言います)

予約代行に威力を発揮

コンシェルジュは、ホテルや航空券、ゴルフ場の予約や演劇・コンサートのチケットの手配はもちろんのこと、プラチナ会員が「今すぐ〇〇が欲しい」と言えば、どんなレアな商品でもあの手この手を尽くして調達してくれます。

国内だけでなく、海外からでも要求を聞いてくれます。

絶景のテーブルを確保

コンシェルジュが最も得意とするのが、人気レストランやホテルの手配。

超高層の一流ホテルの最上階のスイートルームや、夜景がきれいな高級レストランの座席も、コンシェルジュなら簡単におさえられることも。

一見さんお断りのお店も

いわゆる「一見さんお断り」の高級料亭も、プラチナカードのコンシェルジュサービスを通せば、「常連さん」さながらの扱いを受けることができます。

接待で使うような場合は、当日の席の配置や料理の献立まで、きめ細かくサポートしてくれます。

海外とのやり取り

日本では未発売の商品や外国語での注文が必要な商品を購入したいときも、コンシェルジュが手続きを代行してくれます。

申込みが可能なコンシェルジュサービス付きのカード

クレジットカードに「コンシェルジュサービス」が付帯していれば、不測の事態が起きても安心です。

もちろん、すべてのクレジットカードに付帯しているわけではありませんので以下で確認しましょう。

UCプラチナカード

UCプラチナカードは、UCブランド最上位のクレジットカードで、年会費は16,500円(税込)です。

旅行に関する相談からレンタカーやレストラン、ゴルフ場の予約案内など、24時間サポートを受けられるVisaプラチナ・コンシェルジュ・センター(VPCC)が利用できます。

VPCCが利用できるクレジットカードでは年会費最安値です。

また、東京・大阪を中心に約100店舗の一流レストランで2名以上のコース料理を利用した場合、会員1名分が無料になる優待サービスや、空港宅配やラウンジサービスなど旅行関連の優待特典も充実しています。

この年会費でこれだけ充実した優待特典が受けられるカードは、他ではなかなかないでしょう。

海外・国内旅行傷害保険が利用付帯し、ショッピング保険も300万円まで補償されます。

エポスプラチナカード

エポスカードやエポスゴールドカードで利用実績を作るとインビテーションが来るカードです。

エポスカードやエポスゴールドカードで利用実績を作るとインビテーションが来るカードです。

Visa プラチナ・コンシェルジュ・センター(VPCC)というコンシェルジュサービスがあり、24時間体制で対応。

通常の申し込みは年会費30,000円(税込)。インビテーションが来てから申し込むと年会費 20,000円(税込)。

通常申込みから始めても、年間100万円以上使うと翌年度から年会費 20,000円(税込)になります。

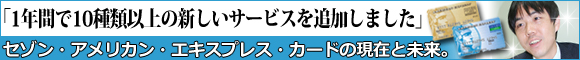

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

年会費22,000円(税込)。

年会費22,000円(税込)。

コンシェルジュデスクが24時間・年中無休で利用できることを考えると、大変リーズナブルな年会費といえます。

なお、個人向けのカードで「セゾンプラチナ・アメリカン・エキスプレス・カード」が存在しますが、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」は名称通り、個人事業主や法人代表者向けに特化した数々の付帯サービスが魅力。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」なら、引落しを法人口座に設定可能であるので、経費管理も容易にできます。

特に、個人事業主にとても使いやすいサービスとなっているため、オススメの1枚と言えるでしょう。

「永久不滅ポイント」はその名の通りポイントの有効期限が「無期限」である点も安心です。仕事が忙しく「ポイントの管理にまでなかなか手が回らない」という方でも、ポイント失効の心配がないのは大きなメリットです。

2021年9月1日から業務委託先がテン・グループ・ジャパン株式会社になりました。餅は餅屋です。専門性の高いプロにお任せすることに大きな意味があります。

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

年会費:22,000円(税込)。

年会費:22,000円(税込)。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」と同様、年会費わずか20,000円で、コンシェルジュサービスが受けられるカードです。

「三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード」に付帯しているのは、上質なホスピタリティー提供が期待できる「プラチナ・コンシェルジュサービス」。

レストランの予約、チケットの手配ほか、緊急時のサポートも行ってくれます。

オペレーターがコールセンターにて、国内外で24時間対応してくれるので安心です。

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

ジャックスカードプラチナ

ジャックスカードプラチナは年会費22,000円(税込)、プラチナの中でも年会費が抑え目ですが、特典はかなり利用価値の高いものが揃っています。

ジャックスカードプラチナは年会費22,000円(税込)、プラチナの中でも年会費が抑え目ですが、特典はかなり利用価値の高いものが揃っています。

とくにジャックスのプラチナは還元率が高く、いつでもどこでも1.5%還元。

ラブリィ☆アップステージでは、1月1日~12月31日のカードショッピング利用合計金額でラブリィ☆アップステージのポイントアップ率が決まり、翌年1年間のベースポイントがアップします。

それだけでなく、ラブリィ☆アップステージプラスでは、年間の利用額によってJデポプレゼントの特典を受けられます。

年間50万円以上で1,000円、100万円以上で2,000円、150万円以上で3,000円、200万円以上で5,000円、300万円以上で10,000円…というようにステージが上がっていきます。

つまり年間300万円利用した場合、ベースアップポイント2%にJデポ10,000分の還元が付くので合計の還元率は2.3%を超えるほど。

ジャックスカードプラチナにはLoungeKey(ラウンジ・キー)が付いているので、世界650カ所以上の空港ラウンジを利用できます(ただし年に6回まで)。

またジャックスカードプラチナは、手荷物2個まで出発時、帰国時ともに無料で配送してくれます。

Mastercardコンシェルジュサービスを24時間、365日利用できます。

さらにジャックスカードプラチナはMastercardなので、上級カードサービスであるTaste of Premiumを利用できます。

全国約200店の有名レストランにて2名以上の利用で1名が無料になるので、接待や食事会でかなり役立ちますね。

JCBプラチナ

25歳以上の方を対象としたカードで、プラチナの名にふさわしいステータス性の高い特典が揃っています。

24時間365日利用可能な「プラチナ・コンシェルジュデスク」、有名レストランで1名分の食事代金が無料に「グルメ・ベネフィット」、世界の空港ラウンジを利用可能な「プライオリティ・パス」。

これらの特典は海外出張や接待などが多いビジネスマンにはかなり活用しがいのあるサービスでしょう。

また海外旅行傷害保険・国内旅行傷害保険はともに自動付帯で最高1億円、海外だと19歳未満のお子様には家族特約サービスが付きます。

国内・海外航空機遅延保険も付帯されており、年間最高500万円のショッピングガード保険(国内/海外)もあるので購入した商品になにかトラブルがあっても安心です。

JCBプラチナのコンシェルジュは外部委託ではなくJCB自社対応なので気合が入っています。JCBザ・クラスと受付電話番号は違いますが、サービスレベルはほとんと同じようです。

TRUST CLUB プラチナ Visaカード

年会費:38,500円(税込)。

年会費:38,500円(税込)。

三井住友トラストクラブが発行する、国内VISAのトップクラスカードの1つです。

「TRUST CLUB プラチナ Visaカード」には「VPCC」(Visa・プラチナ・コンシェルジュ・センター)のサービスが付帯しており、24時間365日、レストランの予約やチケットの手配が可能です。

電話のみならず、オンライン(ウェブ上)でも利用できるため、何らかのトラブルに見舞われた際の利便性はより高いといえます。

また、TRUST CLUB プラチナ Visaカードは、期限のないポイントプログラム。ポイント付与率は1.6%と高めですが、交換商品によってはポイントの価値はそれほど高くので、ポイントよりサービス重視で選びたいカードです。

三井住友カード プラチナ

年会費:55,000円(税込)。

年会費:55,000円(税込)。

24時間対応してくれるコンシェルジュデスクが用意されていて、いざと言う時にも安心。

プラチナカードでありながら、インビテーションはありません。

家族会員も無料ですから、トータルのコストパフォーマンスが高い1枚と言えるでしょう。

三井住友カード プラチナプリファード

基本のポイント還元率が1%のポイント特化型のプラチナカードです。プリファードストア(特約店)利用でポイント還元率+1~9%とポイントアップの機会が多いカードになっています。

基本のポイント還元率が1%のポイント特化型のプラチナカードです。プリファードストア(特約店)利用でポイント還元率+1~9%とポイントアップの機会が多いカードになっています。

三井住友カード プラチナは自社運営のコンシェルジュですが、三井住友カード プラチナプリファードはVPCCが使えます。

ラグジュアリーカード

年会費:チタンカード55,000円(税込)、ブラックカード110,000円(税込)、ゴールドカード220,000円(税込)。

年会費:チタンカード55,000円(税込)、ブラックカード110,000円(税込)、ゴールドカード220,000円(税込)。

個人向けゴールドだけ招待制で、チタンとブラック、法人向けゴールドは申し込むことができます。

ラグジュアリーカードも3種類すべてにコンシェルジュサービス「Luxury Card Concierge」が付きます。

24時間365日いつでも対応してくれるオペレーターに海外でのトラブル時だけではなく、観劇チケットの手配やレストラン予約、旅行の観光予定を組んでもらったりなど、手厚いサポートを受けることができます。

券面の色に関わらず全てのタイプのカードにプライオリティバスが付いているので、世界中1,300以上の空港ラウンジサービスを無料で利用できます。

とにかく優待特典に強く、国内でも海外でもなかなか予約が取れない店でもラグジュアリー会員専用枠で優先的に席を取ってもらえたりなど、至れり尽くせりなサービスが魅力的なカードです。

ラグジュアリーな名前に恥じない厳選された全国約200店舗で、2名以上所定のコースを予約の場合1名分の食事代が無料になる特典などもあります。

| チタン | ブラック | ゴールド | |

|---|---|---|---|

| 年会費 | 5万円+税 | 10万円+税 | 20万円+税 |

| 旅行傷害保険 | 海外最高1億2千万円(自動付帯) 国内最高1億円(利用付帯) |

||

| ポイント還元率 (国内・海外共通) |

月間請求合計金額 1,000円につき2ポイント(還元率1%) | 月間請求合計金額 1,000円につき2ポイント +利用明細2,000円毎に1ポイント(還元率1.25%) |

月間請求合計金額1,000円につき3ポイント(還元率1.5%) |

| マイレージ移行(ANA/JAL) | 1ポイント→3マイル(移行手数料無料) | ||

| マイル還元率 | 0.6% | 0.75% | 0.9% |

| プライオリティ・パス | ○ | ||

| 国内空港ラウンジ | ○ | ||

| 全国映画館優待「映画GIFT」 | 毎月最大1枚 | 毎月最大2枚 | 毎月最大3枚 |

| コンシェルジュサービス(365日24時間) | ○ | ||

| 金属製カード仕様(素材) | ブラッシュド加工 ステンレス |

ステンレススチール | 24金コーティング |

ラグジュアリーカード Mastercard Titanium Card

ラグジュアリーカード Mastercard Titanium Card

ラグジュアリーカード Mastercard Black Card

ラグジュアリーカード Mastercard Black Card

ラグジュアリーカード Mastercard Gold Card

ラグジュアリーカード Mastercard Gold Card

アメリカン・エキスプレス プラチナ・カード

365日24時間対応の「プラチナ・コンシェルジェ・デスク」付き。

一見さんしか予約できない高級料亭やレストランなどの予約が取れる「プラチナアクセス」といった優待もあります。年会費は 165,000円(税込)。

クレジットカードにコンシェルジュサービスが付帯していれば、旅がより安全で快適、便利なものになります。

言葉の通じない海外(現地)での航空券の手配、宿泊ホテルの手配、交通手段の手配もコンシェルジュと相談しながら、確実に手配してもらえます。

何よりも「”日本語”で相談できる」という、普段であれば何でも無いことでも、トラブルの際には大変心強く感じ、安心できるでしょう。

コンシェルジュサービスが付帯しているカードは、プレミアムなカードが多いので、ある程度の年会費はかかりますが、コンシェルジュサービス以外にも、年会費に見合うだけの数々の特典・保険が付帯しているので、コストパフォーマンスはかなり高いです。

コンシェルジュサービス付きだが招待制のカード

コンシェルジュサービスが付いているカードはプラチナカードがほとんどですが、カード会社からのインビテーション(招待)が来ないと持てないカードも存在します。

JCBザ・クラス

JCBカードシリーズの中でも最上級にあたるカード「JCBザ・クラス(JCB THE CLASS)」は年会費55,000円(税込)。

ザ・クラスのインビテーションを受けられるのはプロパーカード(ORIGINAL SERIES)のみで、良好な利用実績が必要なカードです。

空港ラウンジに関してはプライオリティパスが付帯。

旅行傷害保険は海外国内共に自動付帯で最大1億円で、ショッピングガード保険は年間最高500万円。

保険の充実ぶりにはかなり定評があり、この他にも、犯罪被害傷害保険や空き巣被害見舞金など、あまり他のカードでは見られないユニークな保険が揃っています

「ザ・クラス・コンシェルジュデスク」ではホテルの手配からチケットの予約代行などを頼むことができ、JCBが指定するレストランにJCB経由で予約すると2人以上の利用で1名分が無料になる「グルメベネフィット」も用意されています。

年に1回好きな商品をひとつ選び無料で利用できる「メンバーズセレクション」などは、ザ・クラス会員限定の特別なサービスです。

ザ・クラスならではのメリットのひとつとして、ディズニー関連のサービスが充実していることがあげられます。

ディズニーアンバサダー、ミラコスタのスイートに優待価格で宿泊できる「ディズニーホテル スイート優待」を利用できます。

ダイナースクラブ プレミアムカード

ダイナースクラブカードで一定の利用実績を作るとインビテーションが来るカードです。

ダイナースクラブカードで一定の利用実績を作るとインビテーションが来るカードです。

ダイナース最上級のステータス性を持つカード。

「プレミアム専用デスク」で24時間365日会員の相談や要望に応えてくれます。年会費 143,000円(税込)

インビテーションなしで申し込めるカードも存在するので「旅をより安全・快適・便利に楽しみたい!」という方の検討をおすすめします。

メール対応可能なコンシェルジュが使いやすい

使いやすさでいうとEメールに対応しているコンシェルジュが使いやすいです。利用する前にお願いしたいことをまとめておけるのと、返答を頂いたときに書き留める必要がないので便利です。

ダイナースプレミアム、ラグジュアリーカード、セゾン・プラチナはメール対応可能。JCBザ・クラスはメール不可となっています。

アメックス プラチナ・カードは2022年10月からメール対応不可になっています。

VPCCは電話・メール・ライブチャットだけでなくLINEアプリを通して相談でき、対応手段の数では群を抜いています。

LINE ID @visaconcierge_jp

| 委託先 | カード名 | メール対応可能 |

|---|---|---|

| テン・グループ・ジャパン株式会社 | セゾンプラチナ・アメリカン・エキスプレス・カード、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | ○ |

| ダイナースクラブ プレミアムカード | ○ | |

| Mastercard | ||

| エムアイカード プラス プラチナ | ||

| Visaプラチナ・コンシェルジュ・センター(VPCC) | TRUST CLUB プラチナ Visaカード、デルタ スカイマイル TRUST CLUB プラチナVISAカード、レクサスカード、MileagePlusセゾン プラチナカード、スルガプラチナカード、エポスプラチナカード、七十七Visaプラチナカード、七十七Visaビジネスプラチナカード、むさしのVisaプラチナカード、むさしのVisaビジネスプラチナカード、道銀Visaプラチナカード、道銀Visaビジネスプラチナカード、北陸Visaプラチナカード、北陸Visaビジネスプラチナカード、中銀カード Visaプラチナ法人カード、紀陽カード Visa法人プラチナカード、東邦銀行 Visaプラチナカード、タカシマヤプラチナデビットカード、三井住友カード プラチナプリファード、楽天ブラックカード、TSUBASAちばぎんVisaデビットカード プラチナ、TSUBASAちばぎんVisaビジネスデビットカード プラチナ、UCプラチナカード、池田泉州ビジネスプラチナVISAカード、鹿児島カードVISAプラチナ、鹿児島VISAビジネスプラチナ、紀陽Visaプラチナカード | ○ |

| インターナショナルSOSジャパン株式会社(アスパイヤー・ライフスタイル) | ラグジュアリーカード | ○ メールは全カード対応可能。 ライブチャット機能はBlack Diamond / Gold Card / Black Card 会員限定のサービスで、対応時間は平⽇10:00〜18:00(土日祝、年末年始除く) |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | ||

| 自社運営 | JCB | × |

| AMEX | ×(2022年10月からメール対応不可に) | |

| 三井住友カード プラチナ |

VPCCは対応するインターフェイスの数が多いのが魅力。アメックスは旅行全般に強く返信までのスピードが速いですね。ラグジュアリーカードはホテルのチョイスがラグジュアリー寄りかもしれません。

いろいろ使ってみての感想としては、テングループに委託しているセゾンプラチナとダイナースプレミアムを評価します。コストパフォーマンス的にはセゾンプラチナがいいです。

コロナ禍で海外に行くときに調べものを手伝っていただきましたが、予想以上のきめ細かい回答をしていただきました。並行して他のコンシェルジュにも同じ質問を投げかけてみたりしましたが、他社と比べてもよかったです。

それぞれの得意分野はあるでしょう。依頼する内容にもよると思うので一概に言えませんが、どれか一つリコメンドしてと言われれば、総合的な判断でセゾンプラチナを挙げます。

2017年11月7日 作成

2024年4月4日更新

富裕層向け金属製カードのラグジュアリーカード

富裕層向け金属製カードのラグジュアリーカード

ブラッシュド加工金属仕様のチタン / マットブラックの金属仕様のブラック / 24金仕上げ高級仕様のゴールド / 24時間対応のコンシェルジュ・サービス / 最高1.2億円の国内海外旅行傷害保険 / 世界1,300か所以上の空港ラウンジが無料利用 / ポイントはチタン1.0%、ブラック1.25%、ゴールド1.5%の還元率 / ポイントはJAL/ANAのマイルに交換可能 / 国際線手荷物宅配無料 / ゴルフにレストランにさまざまな優待制度 / LUXURY MAGAZINE会員誌

皆さんは「ポイント還元率が高いから」「ポイントやキャッシュバックなどのキャンペーンが良かったので」「友人知人が使っているから」といった理由でカードを選ばれることが多いと思います。お得ばかりを追い求めてカードを作り続けるとたいていポイントが分散してしまいます。それは入口にフォーカスしているからです。

皆さんは「ポイント還元率が高いから」「ポイントやキャッシュバックなどのキャンペーンが良かったので」「友人知人が使っているから」といった理由でカードを選ばれることが多いと思います。お得ばかりを追い求めてカードを作り続けるとたいていポイントが分散してしまいます。それは入口にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つの要素が揃って、はじめて有効なクレジットカードを選ぶことができます。大事なことは最終的にクレジットカードに求めるものを明確にすることです。つまり出口を決めることから始まります。当サイトでは「出口から逆算して決済金額で最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- 【2024年4月】超おすすめのクレジットカード!501枚から厳選したカード10枚

- プライオリティ・パスが付帯しているクレカで世界1,500か所以上の空港ラウンジが使える

- ICOCAとSuicaの違いは?関西でどちらを使うべきかを徹底解説

- PASMOにチャージできるクレジットカード お得な理由を詳しく解説!

- WAON POINT貯めるならイオンカードがおすすめ!主婦に人気の理由は...

- ガソリンスタンドで使えるデビットカードはある?

- ANAカードの10マイルコースと5マイルコース、どっちを選ぶべき?

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 還元率が高いクレジットカード!ポイントがみるみる貯まるカード10選!

- 超おすすめの法人カード。人気カード27枚から厳選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments