クレジットカードには「締め日」と「支払日」があります。

「締め日」とは、カード会社が会員に対する請求金額を確定する日のことを指します。

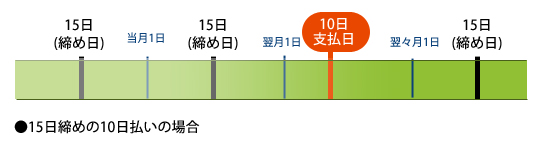

たとえばJALカードは締め日を毎月15日、支払日を毎月10日と定めていますが、これは前月の16日から今月の15日までにカードを利用した代金が、翌月の10日に口座から引き落とされるということを示しています。

そして「支払日」とは、クレジットカードをの利用代金が引き落とされる日のことを指しています。支払日は、払込日や振替日と呼ばれることもあります。

この「締め日」と「支払日」の関係をよく理解したうえでクレジットカードを使わないと、人によってはかなり苦しい思いをするかもしれません。

なぜならば支払日と締め日は、クレジットカードを発行している会社によって違うからです。

給料日の前か後か、把握しておきたい支払日。

「支払日が自分の給料日より後か前か」というポイントを調べておくことがとても重要です。

大体の人が25日にお給料をもらっていると思いますが、中には10日や月のはじめにもらっている方々もいるでしょう。

たとえば「支払日27日」の場合、25日が給料日の方にとっては二日後の引き落としなので問題ないかもしれません。しかし給料日が月はじめの方には、口座残高が少ない時期に請求がきてしまいます。また給料日が10日の方も、給与から17日以上経過しているので、大きな請求額がくると残高不足になる心配も生まれてきます。

もし支払日に口座にお金が入っていなかった場合、カード会社は請求額を引き落とせません。

すぐに気付いて連絡した後に入金すればともかく、気付かず長いあいだ放置してしまった場合、支払う意思がないとみなされ、書面での警告などが送られてくる可能性もあります。

またこういったトラブルが度重なると、カードの利用限度額を下げられたり、カード自体を無効にされてしまうケースもあるのです。

さらに個人の信用情報に延滞記録が残ります。

ゴールドやプラチナなど上級ランクのインビテーションを目指している方も、「支払いの遅れ」は自身の信用を落とします。支払日が近づいたら、かならず口座に請求額分のお金が入っているか確認することをオススメします。

カード会社別 締め日・支払日一覧表

カードごとに違う締め日と支払日を表にしてみました。

| カード会社 | 締め日 | 支払日 | 締め日から 支払日までの日数 |

|---|---|---|---|

| アプラスカード ラグジュアリーカード | 毎月5日 | 当月27日 | 22日 |

| ニコスカード | [ショッピング]毎月5日 | 当月27日 | 22日 |

| [キャッシング]毎月末 | 翌月27日 | 27日 | |

| MUFGカード | 毎月15日 | 翌月10日 | 23~26日 |

| JCBカード | |||

| DCカード | |||

| ミライノ カード | |||

| UCSカード | |||

| TRUST CLUBカード | |||

| 三井住友トラスト・カード | |||

| セブンカード | |||

| ダイナースクラブカード | |||

| J-WESTカード | |||

| 東急カード | |||

| OPカード | |||

| 楽天カード | 毎月末 | 翌月27日 | 27日 |

| ジャックスカード | |||

| オリコカード | |||

| KCカード | |||

| セディナ(OMC)カード | |||

| ビューカード | 毎月末 | 翌々月4日 | 32~35日 |

| ビューカード 2023年1月4日引き落としの利用分から | 毎月5日 | 翌月4日 | 27~30日 |

| JP BANK カード | 毎月末 | 翌月26日 | 26~29日 |

| セゾンカード りそなカード | [ショッピング]毎月10日 | 翌月4日 | 22~25日 |

| [キャッシング]毎月末 | 翌々月4日 | 32~35日 | |

| ライフカード | 毎月5日 | 当月27日または翌月3日 | 22~29日 |

| エムアイカード | 毎月5日 | 当月26日(一部金融機関は27日) | 21~24日 |

| 出光カード | 毎月10日 | 翌々月7日 | 25~28日 |

| ポケットカード | 毎月1日 | 翌々月1日 | 29~32日 |

| ファミマTカード | 毎月末 | 翌々月1日 | 29~32日 |

| NTTグループカード | 毎月末 | 翌月25日 | 25日 |

| エネオスカード(三菱UFJニコス) | [SS利用分とキャッシング]毎月末 | 翌月27日 | 25~28日 |

| [ショッピング]翌月5日 | |||

| エネオスカード(C P S) | 毎月5日 | 翌月2日 | 25~28日 |

| TS CUBICカード | 毎月5日 | 翌月2日 | 25~28日 |

| 毎月20日 | 翌月17日 | ||

| UCカード | 毎月10日 | 翌月5日 | 23~26日 |

| イオンカード | 毎月10日 | 翌月2日 | 20~23日 |

| タカシマヤカード | 毎月10日 | 翌月4日 | 20~23日 |

| マジカルクラブTカード | 毎月10日 | 翌月3日 | 20~23日 |

| 三井住友カード | 毎月15日 | 翌月10日 | 23~26日 |

| 月末 | 翌月26日 | 26日 | |

| エポスカード | 毎月27日 | 翌月27日 | 28~31日 |

| 毎月4日 | 翌月4日 | ||

| アメリカン・エキスプレス・カード | 毎月20日前後 | 翌月10日 | 18~21日 |

| 毎月1日前後 | 同月21日 | 18~20日 | |

| 毎月5日前後 | 同月26日 | 19~21日 | |

| 登録された口座振替金融機関等の関係により、会員ごとに個別に設定。変更は不可。 | |||

| Yahoo!カード | [ショッピング]毎月5日 | 当月27日 | 22日 |

| [キャッシング]毎月末日 | 翌月27日 | 27日 | |

| ACマスターカード | 毎月20日まで | 翌月6日 | 17~20日 |

| ANAカード | [アメックス]毎月20日 | 翌月10日 | 18~21日 |

| [JCB]毎月15日 | 翌月10日 | 23~26日 | |

| [Visa]毎月15日 | 翌月10日 | 23~26日 | |

| [ダイナース]毎月15日 | 翌月10日 | 23~26日 | |

| JALカード | [JCB、DC、Visa、Mastercard、ダイナースカード]毎月15日 | 翌月10日 | 23~26日 |

| [JALカードSuica]毎月末 | 翌々月4日 | 32~35日 | |

締め日が15日の場合は支払日が翌月10日、締め日が毎月末日の場合は翌月27日に設定しているカードが多いと言えます。

ちなみに三井住友カードは、締め日と支払日の組み合わせを選べます。

締め日を毎月15日にする場合は翌月10日が支払日、締め日を月末にする場合は翌月26日の支払日です。

またカードを利用してから引き落としがかかるまでの猶予期間は、カード利用枠を消費したままですので、そのあいだは限度額一杯の買い物はできません。

支払日に口座から引き落とされた金額だけがふたたび利用枠に戻るので、もし限度額一杯に利用したいときは、すべての支払いを済ませ、一度利用枠を戻さなければなりません。

クレジットカードの支払日をできるだけ遅らせるコツ

「あなたはクレジットカードの締め日を把握していますか?」

なぜこんなことを聞くかというと、カードの「締め日」を把握しておき、それに合わせて買い物のタイミングを調整すれば、カード利用の支払いを遅らせることができるからです。

クレジットカードには閉め日があって、前月締め日の後から当月締め日までのカード利用額を集計し請求金額が確定します。そしてその金額を翌月の支払日に支払うことになります。

たとえば締め日が15日で支払い日が翌月10日のカードの場合、15日にカードを使って買い物をすると、その利用額は翌月の10日、つまり25日後に引き落とされます。

しかし締め日の次の日、16日に買い物をすると、それは翌々月10日の請求扱いになるので、決済まで55日間という長い猶予を得ることができます。

これを踏まえて考えると、支払いを先延ばしにしたければ、締め日の次の日、または締め日から数日間のうちにカードを利用すると良いということがわかりますね。

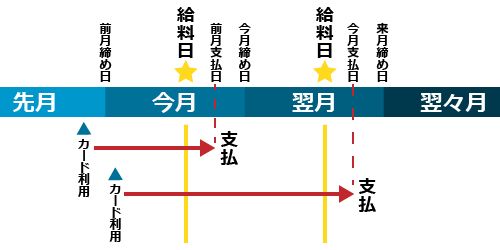

また締め日~支払日のあいだにくる給料日の回数も、買い物の仕方によって変わります。

たとえば毎月10日にお給料をもらっている人が、末日締め、翌月27日支払いの楽天カードを利用した場合…

●末日に買い物をすると、支払いまで27日あるので、1回給料日を通過します。

●翌日1日に買い物をすると、支払いまで56日あるので、この間に2回給料日を通過します。

少し高額な家電製品などを購入する場合、締め日の翌日にカードで購入し、そのあと2回訪れる給料日で支払い金額を用意して翌々月27日に払う…といった方法で、上手にやりくりをすることができます。

この締め日の法則さえ理解しておけば、口座残高が不足して慌てるという事態に陥りにくくなるので、ぜひ覚えておいてください。

また自分の給料日の直後に支払い日があるカードを選ぶのがおすすめです。

2016年7月15日 作成

2022年5月31日更新

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments