この記事によって分かること

日本のキャッシュレスこの1年の動きから見る5つの特徴

2019年10月1日の消費税10%増税に伴い、消費者に最大5%が還元される「キャッシュレス・消費者還元事業」(ポイント還元)が開始された。

それ以前からのQRコード決済事業者の大規模なポイント還元、キャッシュバックなどのキャンペーンもあり、キャッシュレス、スマホ決済、QRコード決済、そして○○ペイという各社のサービス名の認知度は向上した。

事実、2019年のユーキャン新語・流行語大賞の候補30語のうち、「キャッシュレス/ポイント還元」、「○○ペイ」の2語がノミネートされている。

しかしながら、利用という側面での成果はどうだろうか。ポイント還元、キャッシュバックに釣られ、○○ペイを利用したという方は多いだろう。

最も大規模なキャンペーンを実施しているPayPayが、2019年11月時点で2,000万人の会員を獲得したことからも、ポイント還元、キャッシュバックのインパクトの凄さはわかる。

しかしながら、大規模キャンペーンによるサービスの認知、会員獲得というフェーズが終了した後の通常運営時を考えるとQRコード決済の将来には多少の不安が残る。

当然、QRコード決済事業者は営利団体であり、永続的に同様のキャンペーンを継続することは事実として不可能であり、間違いなく、近々にその時は来る。

ここで、QRコード決済の近未来を考えるうえで、2019年の新語・流行語大賞の候補でもある「キャッシュレス/ポイント還元」、「○○ペイ」の一年を振り返ってみたい。

私なりの見解となるが、ここ一年の日本のキャッシュレス化への動きには大きく5つの特徴がある。

- 新たに登場したキャッシュレスサービスはQRコード決済ばかり

- 決済、そして送金という単機能の提供

- スマホを利用するのに、アプリを有効に活用していない

- チェーン店、大型小売店を中心に展開

- 競合サービスが多過ぎる

以上の5点である。

QRコード決済が普及するのは中国だけ

まず、「新たに登場したキャッシュレスサービスはQRコード決済ばかり」だが、世界を見渡すと、QRコード決済が圧倒的に普及しているのは、中国だけである。

中国の影響を受け、東南アジア、インドを含む南アジア諸国も新たなサービスが登場してはいるものの、絶対的なものではない。

また、既にクレジットカード、デビットカードが普及している欧州先進国では、中国人観光客用のAliPay(アリペイ)、We ChatPay(ウィチャットペイ)以外のQRコード決済を見ることはほとんどない。(写真1)

同様に日本も、銀行口座普及率は高く、クレジットカードの複数枚所有者も多く、さらにはSuica、Pasmoなどの交通系電子マネーが普及している。そのような環境下で、今後も継続的にQRコード決済が既存決済サービスとの競合に勝ち続けて行けるかは疑問である。

また、キャッシュレス化の推進は、インバウンド対策という側面もあるが、欧州、オーストラリア、ニュージーランドではデビットカード、さらにはコンタクトレス決済が普及している。

先に行われたラグビーワールドカップの出場国の多くは、コンタクトレス決済が普及している国であり、開催地の熊本県、大分県などの地方都市でも、この一年でカード決済端末は急速に普及した。

来年には東京オリンピックが開催されるが、観戦する訪日客には、QRコード決済を利用したことがない欧米人も大勢いることを忘れてはならない。

マスコミなどの過度の報道により、「最新のキャッシュレス決済=QRコード決済」のような風潮もあるが、大きな勘違いである。

加えて、当然、キャッシュレス化が遅れる国からの観戦者もいる。欧州先進国でも、スペイン、ドイツは日本よりもキャッシュレス化が遅れる国である。

さらに遅れるアフリカ、アジアから訪日客もいる。彼らのためにも、キャッシュレス化のインフラ整備も重要だが、まずは両替所を増やして欲しい。国際都市バンコクでは、街の至るところに、両替所が店を構えている。

インバウンド対策では、相手目線の「おもてなし」が重要であり、押しつけのキャッシュレス化では意味がない。当然、日本人に対しても同じである。

出かける目的が決済という人はいない。だからこそ簡単に、できれば無くしたい

次に「決済、そして送金という単機能の提供」、「スマホを利用するのに、アプリを有効に活用していない」だが、QRコード決済はスマホ利用が基本となる。しかしながら、決済、送金という単機能しか提供していない。

私の知る限りとなるが、単機能のスマホ決済は日本だけである。

中国ではタクシーに乗る、食事をする、映画を観る、さらには市役所で住民票をもらうのもスマホで行われる。そして決済は、AliPay、We ChatPayで行われる。

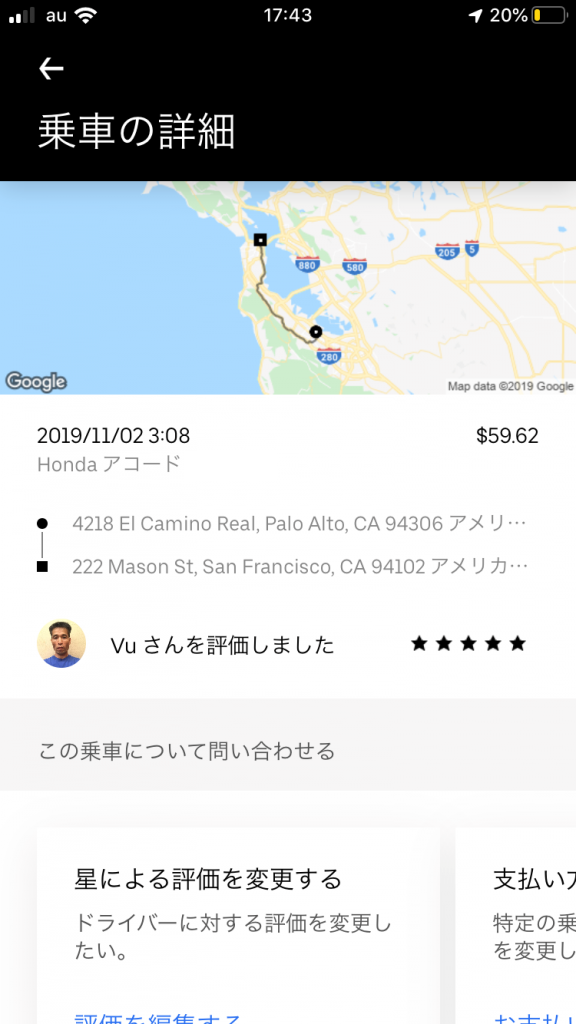

Uber(ウーバー)も移動が目的であり、アプリで目的地を入力すれば、ドライバーと会話することなく、目的地へ運んでくれる。そして決済も登録済みのクレジットカードなどで行われる。(写真2)

日本でも最近登場したサービスだが、スターバックもアプリで事前に注文ができ、店舗で並ぶことなくコーヒーを飲むことができる。そして、決済はUberと同様に、登録済みのクレジットカードなどで行われるため、決済という行為をすることはない。

決済を目的に出かける人はいない。出かける目的は移動、買い物、映画鑑賞などであり、決済ではない。

決済という行為を簡単(楽)に、さらには「無くす」ことがベストなはずである。

適材適所のキャッシュレス手段の提供が重要

「チェーン店、大型小売店を中心に展開」は深刻な問題である。

一般的に、消費者は買い物の際に、行列を最も嫌う。楽しい買い物も、レジ待ちの長い行列を見ると嫌になってしまう。買い物を止めてしまう者もいるだろう。

今回、ポイント還元、キャッシュバックなどのキャンペーンにより、チェーン店、大型小売店では長い行列を作ってしまった。この行列で、新たなQRコード決済の利用をあきらめた者もいるはずである。

そして行列の原因は操作性の問題もある。高齢者や最新機器が苦手な者には、アプリを使いこなすことは困難である。特に、Suica、Pasmoのタッチ決済に慣れた者であれば、その手間には閉口したであろう。加えて、今まで当然のように利用していたタッチ決済の利便性も再認識したはずである。

中国では銀聯カードが利用されているが、一部の国(シンガポール、マレーシアなど)を除けば、アジア諸国ではカード決済の利用経験がある者は少ない。彼らにとっての決済の利便性という観点での比較は、紙幣とQRコード決済となる。

例えば、インドネシアでは最大紙幣の100,000ルピアは750円程度の価値しかなく、日本と比べれば物価が安いインドネシアでも、大きな買い物の際には、かなりの枚数の紙幣が必要となり、持ち運びにも、決済時にも非常に面倒くさい。そして、アジア諸国の紙幣は非常に疲れていて、汚い。さらには偽札も多い。そういう状況であれば、QRコード決済の利便性を理解できる。

ただし、カード決済、そしてタッチ決済に慣れた日本人にとってのQRコード決済はどういう印象だろうか。現金決済の方が楽と思った者もいたのではないだろうか。

加えて、元々、チェーン店、大型小売店では、キャッシュレス決済として、クレジットカード、電子マネーを導入していたところも多い。

今更、QRコード決済を導入しても、元々のクレジットカード、電子マネー利用者が、一時的にポイント還元、キャッシュバックという金銭的価値に釣られ、決済手段をQRコード決済に変えたに過ぎない。

カニバリゼーションを起こしているに過ぎず、キャッシュレス決済の利用者を増やしたことにはならない。

シンガポールでは、クレジットカード、デビットカード、さらには交通系の電子マネーが普及している。そのうえで、決済インフラの設備投資、決済手数料の運営費用の問題でキャッシュレス決済の導入を見送っていたホーカーと呼ばれる屋台や小規模小売店をターゲットとして、QRコード決済が普及しつつある。

シンガポールでは既存決済サービスとのカニバリゼーションが起きず、適材適所のキャッシュレス決済手段が提供されている。(写真3)

QRコード決済の先にあるもの

最後に、「競合サービスが多過ぎる」である。

この一年で、金融系だけでなく、通信、IT、EC等により様々なQRコード決済が登場した。しかし、決済手数料だけでは儲けることは難しく、彼らの目指すところは、スコアリング(信用評価)、融資事業である。

実際、LINE Pay、merpay、Origami Pay、d払いはスコアリング、融資事業をスタートさせた。しかしながら、これだけ決済事業者が乱立し、利用状況も芳しくない状況において、適切なスコアリングができるのか、融資ができるのかは疑問である。

中国では、AliPay、We ChatPayがQRコード決済のシェアの85%を占めているからこそ、適切なスコアリング、そして貸倒れ率が低い融資が可能となっている。

また、世界有数の渋滞都市ジャカルタ(インドネシア)ではライドシェアのGrab(グラブ)、Gojek(ゴジェック)が日常生活の足となっている。そして彼らはそれぞれOVO(オボ)、Go Pay(ゴーペイ)という決済手段の提供をはじめた。さらには融資事業にも進出した。彼らの融資事業はまずはドライバー向けの融資であり、そのノウハウを活かし、一般消費者へと進出している。

両社ともジャカルタ市内においては、絶対的な移動手段であり、絶対的な決済手段としての立場も築きつつあるからこそ、適切な融資事業を実現できている。(写真4)

決済はFinTechではなくLiveTechとして考える

以上が、ここ3年でキャッシュレス先進国を含む世界22ヶ国を見た、私が感じる日本の現在のキャッシュレス化の状況である。

決済は日常生活の一部であり、知識が必要となる投資などの金融とは異なる。そのため、決済はFintech(フィンテック)として見るよりも、LiveTech(リブテック)として考える方がわかりやすい。なお、LiveTechとは著者の造語であり、日常生活を最新技術により高度化するという意味である。

繰り返しとなるが、決済のためだけに出かける者はいない。目的は移動、買い物、映画鑑賞などである

キャッシュレス決済比率を向上させるためには、日常生活において、決済を主役として考えるのではなく、日常生活の利便性を向上させる中で、自然に、楽に、できれば決済という行為自体を無くすことが重要である。

2025年のキャッシュレス決済比率40%という目標達成に向けて、今後は政府、自治体、決済事業者、小売店、そして消費者のみなさまも、LiveTechという観点で決済を考えて欲しい。

今回、上記の観点も踏まえ、2019年12月4日に「キャッシュレス進化論~世界が教えてくれたキャッシュレス社会への道しるべ~」(出版社:きんざい)を発行するが、お時間が許せば、眺めて頂ければ幸いである。

キャッシュレス進化論~世界が教えてくれたキャッシュレス社会への道しるべ~

安留 義孝(やすとめ よしたか)

安留 義孝(やすとめ よしたか)

日本アイ・ビー・エム株式会社 IBMコンサルティング事業本部 金融サービス事業本部 アソシエイトパートナー

1968年、横須賀市生まれ。明治大学商学部卒。

メガバンク系シンクタンクを経て、日本アイ・ビー・エム株式会社入社。2016年以降、世界22カ国を訪問し、世界の金融、決済、小売の調査研究、および決済領域を中心にコンサルティング業務に従事。

「月刊消費者信用」の長期連載に加え、「月刊金融ジャーナル」などへの寄稿多数。セミナーインフォ、NCB Lab、ペイメントナビ、日本クレジット協会、金融財政事情研究会などでの講演多数。

代表著書は「キャッシュレス進化論~世界が教えてくれたキャッシュレス社会への道しるべ~」(金融財政事情研究会)、「テレワークでも成果を上げる仕事術」(マイナビ出版)、「世界デジタル紀行 日常生活に溶け込むDX」(共著・日本橋出版)、「BNPL 後払い決済の最前線」(金融財政事情研究会)(2023年3月)。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案しています。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年11月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- コンシェルジュサービスが利用できるクレジットカード。実体験から選ぶベストは?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments