男性の利用者レビュー・評価

ポイント還元率1.75%は大きく請求額からのポイント分割引で節約に役立っていると実感します。REXカード

一番最近作った、今一番利用頻度の高いクレジットカードです。何といっても一番の魅力はその高いポイント還元率。

一番最近作った、今一番利用頻度の高いクレジットカードです。何といっても一番の魅力はその高いポイント還元率。

0.5%や1%の還元率のクレジットカードが多い中で、このカードをポイント還元率は1.75%です。

元々1%のポイント還元率のクレジットカードを使っていましたが、1年ほど前に美容室で雑誌を読んでいたときにこのクレジットカードの存在を知り、すぐにカカクコムのホームページ上から申し込みを行いました。

REXカードの月の請求の合計金額に対してREXポイントが与えられます。REXポイントはJデポと交換ができ、3500ポイント貯まったら、次以降の請求額から勝手に3500円の値引きをしてくれるしくみです。そして年間50万円以上利用すると翌年の年会費が無料になります。

毎月平均で5万円くらいの支払いに利用しているということでしたら、けっこうおすすめのカードです。

一方で普段あまりクレジットカードを利用しないということでしたら2,500円(税抜)の年会費がかかってしまう可能性があります。

その場合ですと少し還元率が低めですが年会費無料のREXカード Liteというクレジットカードもあります。

私の場合クレジットカードを頻繁に使うので翌年以降の年会費の心配もありませんし、ポイント還元率1.75%という得点は大きく、すぐに一定のポイントがたまります。またポイントを消費に使わなくて良いというのがありがたいです。

ポイント消化のためにいらないものを買うことも無いですし、請求額からポイント分割引してくれると節約に役立っていると実感します。

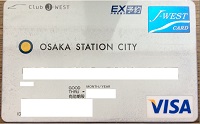

チケットレス特急券とエクスプレス予約の利用価値が高いです。OSAKA STATION CITY J-WESTカード「エクスプレス」

JR西日本が発行するクレジットカードです。2年ほど前に新幹線を利用することがあり、安く利用する方法を調べていたときにこのクレジットカードの存在を知って、JR大阪駅のClub J-WESTサービスコーナーというところで話を聞きながら手続きを行いました。

JR西日本が発行するクレジットカードです。2年ほど前に新幹線を利用することがあり、安く利用する方法を調べていたときにこのクレジットカードの存在を知って、JR大阪駅のClub J-WESTサービスコーナーというところで話を聞きながら手続きを行いました。

利用額1000円でJWESTポイントが5ポイント貯まります。

一定のポイントが貯まると、SMART ICOCA(JR西日本が発行する交通系ICカード)に入金したりできます。

また新幹線や在来線の特急列車を利用する時に、お得な値段で予約することが出来ます。

1000円で5ポイントの還元率にはあまり魅力を感じません。なので普段街中でクレジットカードとして利用することはほとんどありません。

もっぱら利用はJR西日本の在来線特急列車を利用する時、東海道・山陽新幹線を利用する時のみです。JWESTカード会員向けに行っている便利なサービスはいくつかありますが、

中でもチケットレス特急券という商品があります。

通勤時間帯に走っている特急列車の指定席に、限られた区間ですが、すごく安く乗車出来る商品で、通常同一設備利用時の半額以下で乗ることができます。

たまに会社帰りの疲れた時に特急列車の指定席に座って帰るということをします。

あともう一つ利用価値の高いものがエクスプレス予約といって、東海道・山陽新幹線にお得な値段で乗車できるというサービスです。

通常このカードを作ると年会費が1080円かかりますが、一度新幹線で新大阪から東京まで利用すると年会費分の元が取れてしまう非常にお得なサービスです。

いずれもJRでよく出張に行ったり、通勤にJRを使っているビジネス客を利用対象とした商品であります。

普段の生活を振り返り、このクレジットカードを持つことにメリットがあるのかをしっかり考えた後に発行するのが良いと思います。

オリコカードはスポーツジムの入会の際に必要だったので作成しました

私がオリコカードを作成したのは、スポーツジムの入会の際に必要だったので作成しました。

元々、ロフトカードは持っていたのですが、そこのジムがオリコカードで無いと入会することができなかったので、作成をしたのが始まりです。

そのため、オリコカードに関しては、限度額も10万円程度だったと認識していますが、ほとんど使用することも無く、そのスポーツジムの会費を支払うために使用しているだけとなります。

銀行からの自動引き落としですので、クレジットカードを持っているという感覚もほとんどありません。唯一つ救いなのは、年会費や会員維持費なども発生しないので、万が一の際には安心できるというのがポイントとなります。

ショッピングなどでも使えるようになっているようですが、私はオリコカードはほとんど使いません。しかし、賃貸などで保証会社と契約する際にオリコカードに入っておくと簡単に契約ができるのでこれからも会員にはなっておこうと思います。

オリコカードの中でも、一般的な無料で入会できるカードなので、付帯されているサービスも多くなく、海外旅行などのレジャーなどには向いていないかもしれません。

しかし、国内のレジャー施設などで利用出来ることも多く、スポーツジムや賃貸の契約など、幅広く活用することができるので、1枚持っておいても良いかもしれません。

財布に1枚あれば安心できるカードです。ロフトカード

私がロフトカードを作成したのは、専門学生だったころに作成しました。たしか、20歳~21歳ぐらいの時だったと思われます。

ロフトカードは学生でも作成することができるので重宝しています。

その当初から、限度額が30万円程度の枠をもらえたので、調子に乗って使い過ぎて、月々の支払額にびっくりしたということもありましたが、国内のショッピングセンターや、コンビニでの買い物などでも使用することができるので、私はロフトカードをメインに使用しています。

毎日の買い物などでも使用しているので、毎月の使用額は10万円程度となっていますが、ほとんど一括での返済にしているので、ポイントが貯まる分だけプラスということになります。

貯まったポイントについては、マイレージポイントに変換することが多く、数年に1回ほど、貯まったマイレージで旅行に行くのが趣味となっているので、旅行好きの方にはオススメかもしれません。

日常の買い物や、アパレルなどのショッピングでも多くの店舗で使用することができますし、ネットショッピングなどでも簡単に利用することが出来るので、とても便利なクレジットカードとなっています。

財布に1枚あれば安心できるので、1枚作っておけば良いのではないでしょうか?

紹介でカード作ると割引券がもらえてお得。PARCOカード

名古屋PARCOにて3年ほど前にこのカードを作りました。

作った理由としては、私自身がPARCOのお店でアルバイトしていて、誰かからの紹介でこのカード作ると割引券がもらえてお得だとアルバイト先の上司から聞いたので、このカードを作りました。

このカードを作って良かった点は、全国のPARCOでのお買い物がお得だということです。年に何度かPARCOカードでお買い物をすると5~15%ほど割引されて、お買い物できてしまう点は非常に便利でお得だと思います。更に、PARCOでの年間利用金額が10万円を超えるとSクラス会員という通常会員よりお得な会員にランクアップできるのでその点もお得だと思います。服屋さんやホテルでの利用で年間だいたい数千円ぐらいは使っていると思います。

このカードは利用金額ごとに永久不滅ポイントが貯まっていき、一定のポイントになるとお買物券やギフト券への交換やネットショッピングを楽しむことができます。更に、PARCO劇場での公演のチケットを先行で入手出来たりするサービスや宝くじを購入できたりすることもお得な点だと思います。このサービスは、全国のPARCOがある地域にお住まいの方にはとてもおススメだと思います。

名鉄百貨店、飲食店、服屋さん、ホテルなどの一回のお買い物金額が 5000円以上になるときに使っています。MICARD

名鉄百貨店にて3年ほど前にこのカードを作りました。作った理由としては、アルバイト先のお店で店長に作ったほうがいいと言われて、当時は作ると割引券がもらえたので、当時のアルバイト先の名鉄百貨店でエムアイカードを作りました。

名鉄百貨店にて3年ほど前にこのカードを作りました。作った理由としては、アルバイト先のお店で店長に作ったほうがいいと言われて、当時は作ると割引券がもらえたので、当時のアルバイト先の名鉄百貨店でエムアイカードを作りました。

このカードを作って良かった点は、このカードを使っての名鉄百貨店でのお買い物が現金で支払うよりも安くお得になったことです。悪かった点は、お得になるがゆえにお買い物をし過ぎてしまってカードの限度額ギリギリになることが多かった点です。

主に名鉄百貨店、飲食店、服屋さん、ホテルなどの一回のお買い物金額が5000円以上になるときに使っています。毎月だいたい1万円ぐらいは使っていると思います。

このカードは利用金額ごとにポイントが溜まっていき、一定のポイントになると名鉄百貨店で使える商品券に交換することができます。

このサービスは名鉄百貨店を利用する人にとってはあり難いサービスだと思いますが、その反面、年会費が2年目から3150円かかるので、名鉄百貨店をあまり利用されない方にはおススメできないかもしれません。

名古屋に住んでいて、名古屋駅によくいかれる方や、名古屋によく旅行で来られる方にはおススメかもしれません。

ドコモの携帯電話をお持ちの方にはとてもお得ですのでおススメできます。DCMXカード

ドコモショップにて2年ほど前にDCMXカードを作りました。

作った理由としては、ドコモショップの店員さんにスマートフォンを契約する際に作ったほうがいいと言われて、当時は作るとスマートフォンの購入金額が割引されるそうで、お得だと思い、このカードを作りました。

このカードを作って良かった点は、毎月の携帯代の引き落としがこのカードで決済されるためドコモポイントが通常のカードを使わない引き落としよりも多く貯まることです。普通に引き落としされて貯まるポイントの数倍多く貯まります。

それと、電子マネーのIDにも登録したので、現金がない時でもこのカードさえあれば簡単にお買い物できてしまう点は非常に便利だと思います。

IDは主にコンビニ、ドラックストア、書店等でお使いいただけます。毎月の利用金額は携帯代とIDの利用金額の合算でだいたい2万円ぐらいは使っている

と思います。

このカードは利用金額ごとにドコモポイントが貯まっていき、一定のポイントになるとドコモショップでのお買い物やネットショッピングでの

お買い物を楽しむことができます。このサービスは、ドコモの携帯電話をお持ちの方にはとてもお得ですのでおススメできると思います。

アプラスの「海外お土産」サービスでドイツの美味しいソーセージを取り寄せてます。Tカードプラス

私は、アプラスの「Tカードプラス」を使っています。このカードは、海外旅行をする人にはうってつけのカードです。

大学4年生の卒業旅行の準備をしている時でした。高校時代の親友と二人で行く予定だったのですが、準備は全部私がしていました。ホテルと飛行機の予約を格安サイトで済ませ、旅行に必要な道具を買い揃える時でした。スーツケースや小物を友人と一緒に買いに行く予定でしたが、友人が予定の日に買い物に行けなくなってしまいました。

というのも、友人は広島に住んでおり、私が住んでいる神戸までバスで来る予定でしたが、雪の影響で来られなくなったのです。出発まで3日しか無かった為、友人のスーツケースや小物等を私がまとめて買うことになりました。しかし、全部を揃えるとなると、私1人では買ったものを運ぶのも大変ですし、気に入らないものを買ってしまう恐れがありました。

そこで、利用したのが「Tカードプラス」のアプラスのサイトです。アプラスのクレジットカード会員ならだれでも使うことが出来る「旅行専門」のオンラインショッピングサイトがあります。

このサイトならば、友人の好みに合うものを選べますし、料金も会員価格で安く買えます。また、Tポイントも大量に貯まるのでお買い得でした。おかげ様で、無事、友人と一緒に旅行を楽しむことができました。旅先は、ドイツで美味しいソーセージやワイン、チーズ等をいっぱい食べることが出来ました。

そうして、旅行を楽しんだ後に恋しくなるのが、旅先で食べた「料理」です。私も友人もそうですが、ドイツの「ソーセージ」を食べてからは日本のソーセージが全く美味しくなくなってしまいました。太くて、肉汁が溢れ、ハーブや香辛料が利いたソーセージが食べたいと毎日思うようになっていました。しかし、デパートに行っても本場のソーセージはありませんでした。

そんな時に利用したのが、またもやアプラスの「海外お土産」サービスでした。

こちらのサービスは、本来、旅行に行く前にお土産を買っておいて、旅行中は遊ぶことを楽しむ為に用意されたサービスとの事でした。しかし、普段から海外のお菓子や小物、食べ物を買うこともできます。こちらのサイトでは、Tポイントが20倍になったり、1万円以上で送料無料になったりといったサービスが定期的に行われています。このサイトを通じて、私はおいしいソーセージを買うことが出来ました。

届いたソーセージは空港の免税店や向こうのスーパーで見たことがあるようなパッケージに入っていました。味も太さも大満足の品でした。

アプラスのTカードプラスを作って本当に正解でした。但し、少し残念なのが、お土産の種類です。何か月もずっとソーセージを買っている私ですが、お土産の酒類が全く増えていません。国の数は増えましたが、お土産の種類ももっと増やしてほしいと思いました。

しかし、クレジットカード会員の割引やTポイントが多く貯まります。節約したお金やTポイントで、また海外旅行にいきたいと思います。

手荷物の宅配無料サービスが有料化されたことでこのカードに対する魅力が目減りしてしまったことは否定できません。シティリワードカード

現在、メインカードとして使っています。それまでは「ANAアメリカン・エキスプレス・カード」を使っていましたが、次年度から年会費が5,000円(税別)から7,000円(税別)に上がるという情報を入手したので、解約して代替カードを探すことにしました。

私は年に2、3回海外旅行をするのですが、その際、カードラウンジを使ったり手荷物の宅配サービスを利用していました。「シティ リワードカード」は年会費3,000円(税別)ですが、国内ほぼ全ての空港のカードラウンジが利用できるだけでなく、成田・関空には手荷物の無料配送サービスがあるとのことで、十分元が取れると判断し、2013年2月、シティカードジャパンの申し込みページから発行依頼をしました。

利用当初は自分のニーズに合ったサービスが享受でき満足していましたが、途中で、手荷物無料配送の条件が厳しくなりました。海外滞在時に当カードで決済した5枚のレシートの提示が必要になり、この時点でかなり印象が悪くなったのですが、最終的に無料サービスは廃止になり、有料化されてしまいました。

カードラウンジについてはこれまで通り利用できていますし、最高3,000万円の旅行保険も付帯しているので、旅行の際には必ず携帯するようにしています。

普段の買い物もこのカードを使っていますが、ネットショッピングが中心で、年に数回、1回の金額も2千円~5千円程度です。ただ、「バイヤーズ プロテクション」という補償制度があるので、高額商品を買う際もこのカードで決済するつもりです。

この様にメインカードとして重宝してはいるのですが、手荷物の宅配無料サービスが有料化されたことでこのカードに対する魅力が目減りしてしまったことは否定できません。

1ポイント=1円から支払い時に使えるので大変重宝しています。ファミマTカード

自宅近くに「mac」というドラッグストアがあり、よく利用するのですが、ここは「Tカード」を使ったポイントシステムを導入しています。それまではTSUTAYAの「Tカード」を使ってポイントを貯めていましたが、次年度から年会費が無料から525円になるという情報を入手しました。

ツタヤが新たに発行する「Tカードプラス」というクレジットカードは、年間5万円以上の買い物をすれば年会費無料になるということでしたが、計算すると5万円以上の買い物は絶対にしないので、手離すことにしました(※以降、条件が緩和され、年間1回以上買い物をすれば翌年の年会費は無料になるそうです)。

ネット検索して最初に出てきたのが「ファミマTカード」でした。近隣にファミリーマートは無いので、コンビニを利用してポイントを貯めることは出来ませんが、「Tカード」のポイントシステムを導入している企業は「mac」以外にもたくさんあるので、2012年12月、ファミリーマートの公式サイトからすぐに申し込みをしました。

現在は、何も問題なく使えています。クレジットカードとしてではなく、完全にポイントカードとして使っていますが、1ポイント=1円から支払い時に使えるので、大変重宝しています。

伊予銀行の口座を持っていて、 時間を気にせずお金の出し入れをしたいなら作っておいて損はないと思います。IYOCA DCカード

私は「伊予銀行」をメインバンクにしているのですが、夜間・休日にATMから引き出そうとするとどうしても手数料が掛かってしまいます。どうすれば時間外手数料を無料に出来るか調べていくうちに、このクレジットカードにたどり着きました。伊予銀行の最寄り支店に申込書があったので、2011年8月、早速記入して申し込みました。

「IYOCA DCカード」は、キャッシュカードとクレジットカードが一つになった一体型と、別々に分かれた分離型の2タイプがあるのですが、私の場合は、手数料を無料化することが最大の目的で、クレジットカードを持ち出して買い物をするつもりはなかったので、分離型にして普段はキャッシュカードだけ持ち歩いています。

初年度は手数料無料ですが、2年目以降は何もしないと時間外手数料も年会費も有料になります。無料を維持する為には、前年度のカード決済の合計金額が10万円以上か、携帯電話の月々の支払いを「IYOCA DCカード」で決済するか、どちらかの条件をクリアする必要があるのですが、私は後者を選択しました。これなら引落先を変えるだけで何の負担も無いのでオススメできます。

これにより、時間外手数料が無料になるだけでなく、クレジットカードの年会費も無料になりました。伊予銀行の口座を持っていて、時間を気にせずお金の出し入れをしたいと思っている人なら作っておいて損はないクレジットカードだと思います。

東京から地方へ遊びに行くのに一番安上がりで時間の節約になるのが「Willer Express」の高速バス。WILLER EXPRESS VISAカード

2009年8月、「Willer Express」の公式サイトを経由してネットで申し込みました。当時、東京から地方へ遊びに行くのに、一番安上がりで時間の節約になるのが「Willer Express」の高速バスだったのですが、カード所有者は当日座席に空きがあれば同一路線でワンランク上のバスに無料で変更ができ、更に窓側・通路側の座席指定も同じく無料で出来たので、旅好きな自分にとってメリットがあると感じました。

年会費は初年度無料で、2年目以降は1回以上カード決済で予約すれば無料になります。入会特典として1,000円分のポイントがもらえました。また、このカードで予約・購入すれば一般会員の3倍のポイントが貯まります。ちなみにここで言うポイントとは、「Willer Express」のバスチケット予約の際にのみ使えるポイントです。

大体往復で5千円から8千円ぐらいの運賃がかかり、年間4、5回は利用していましたが、乗れば乗るほど面白いようにポイントが貯まっていくので、大変お得感を感じていました。

このクレジットカードはバス会社との提携カードですので、バスの乗車券を購入する時以外使ったことがありません。外食やショッピングでもポイントは貯まるそうですが、その時は別のカードを使っていました。

2013年1月から、無料の座席指定と便の変更の特典サービスが廃止になりました。ポイント3倍の特典は残っていますし、年に1回利用すれば年会費無料になるので、バスを利用している間は持ち続けようと思っていますが、カードを作る上で大きな理由となった特典2つが無くなってしまったので、発行当初ほどの魅力は感じなくなりました。

私が一番気に入っているのが「WAONオートチャージ」機能です。イオンカードセレクト

私は、いつも自炊をしています。食費の節約の為に自炊をしています。しかし、お昼や作るのが面倒な時はスーパーの惣菜を買ってしまうこともあります。ちょこっとした出費が重なって、予定よりも多く使ってしますことが多々あります。そんな私が重宝しているのが「イオンカードセレクト」です。

名前の通り、イオンが作ったクレジットカードです。色々な機能がありますが、私が一番気に入っている機能があります。「WAONオートチャージ」機能です。この機能は、イオンで使える電子マネー[WAON」を自動でチャージしてくれる機能です。設定した金額を下回るとクレジットカード払いで、自動でチャージしてくれます。

このチャージの時に、200円ごとに1ワオンが貯まります。ちょっとしたことですが、毎月2万円の食費を使っている私にとっては、毎月100円が戻ってくるだけでもうれしいです。また、ワオン自体にも、還元サービスがあります。なので、実質、ポイント5倍デーなどのサービスと合わせると、1000円は毎月キャッシュバックされています。

もともと、トップバリュー等の安い商品がイオンには多いので、ポイント還元率はあまり効果が無いように感じます。しかし、大晦日等で実家に帰省した際に年末年始に必要なものを全部買い揃える際には、ポイントがいっぱい貯まります。なので、家族がいる人は絶対持っていて損はないカードです

洋服の青山でのお買い物のみすべての商品が5%割引になるのです。AOYAMA VISAカード

私がスーツを買うときに絶対に使うカードがあります。それが、AOYAMA VISAカード(以下、青山カード)です。このカードと出会ったのは、大学3年生の就活の時でした。自宅に届いたDMの割引率に惹かれて、就活用のスーツを買いに行ったのです。

開店直後にお店に入った私は、一番安いスーツを手に入れて、満足気にしていました。しかし、スーツだけでなく、靴やシャツ、鞄等、他にも揃えるものがいっぱいでした。ハガキに載ってある割引を最大限活用しても、全部で3万円はかかってしまいます。もともとお金は揃えてきていましたが、靴やネクタイ、鞄等は割引を使っても、イオン等のスーパーで買った方が安いと思っていました。

しかし、そんな心を見透かしたかのように、店員さんがある言葉を私に投げかけてきました。「青山カードを作れば、もっと安く買えますよ」この言葉に、緻密に練られた買い物の予定は粉々に崩されてしまいました。というのも、青山カードには「洋服の青山」での買い物に特化したサービスがついているのです。

一つ目が、5%割引です。洋服の青山でのお買い物のみすべての商品が5%割引になるのです。この時点で、全部の商品を買ったとしたら、イオン等で安物を買うよりもはるかに安く、良いものを揃えることが出来ると分かりました。

2つ目がポイントです。100円につき4ポイントが貯まります。スーツは就活以降にも必ず買う機会が訪れます。その度に、ポイントがいっぱい貯まっていきます。1回の金額だ大きいので、2回目の買いものの際に割引額が多くなります。(100ポイント=100円です。)

また、誕生日月は、10%割引&ポイント2倍となるので、1年に一回スーツや鞄等をいっきに買い換えます。そして、貯まったポイントでシャツやハンカチ、ネクタイ等を買い揃えています。また、1年毎に3000円分のお買いもの券が貰えるので、スーツが必要な人間には青山カードはお勧めです。

私は、お店で必要事項を紙に書いてカードを作りました。ネットでも簡単に作れます。就活が終わった後も、スーツが必要な仕事なので、このカードは良く使っています。ただ、貯まったポイントの使い道がスーツ関係だけなので、ちょっともったいない気もします。

しかし、ちょっとした高いスーツや靴、鞄が欲しいときにはポイントと割引の恩恵がとてもありがたいです。なので、スーツを買うときは、必ず青山カードを使っています。

今では食費等の生活費のすべてを任せています。楽天カード

私が楽天カードに出会ったのは、楽天市場を初めて利用した時でした。最初は、カードを作ればポイントが多く貰えて、初めての買い物がタダになるので作りました。

作るのは簡単でした。ネットで必要事項を記入したら、電話確認などが一切なく、すぐにカードが手元に届きました。私は5枚カードを持っていましたが、食費等の支払いはTポイントが溜まるカードで行っていました。しかし、公共料金や携帯料金の支払いはカードではしていませんでした。

書類に手書きで必要なことを記入して、郵送するという手続きが面倒だったからです。しかし、楽天のサイトを見てみると、そういった面倒な手続きをwebで出来るようになっていました。地域によっては、webで手続き出来ないところもあるようで、公共料金の手続きは出来ませんでした。しかし、携帯料金の手続きはweb上で3分で出来ました。携帯がauだったこともあった為か、本当に簡単にカード払いにすることができました。

他にもっと便利な機能が無いのかといろいろ探していると、キャンペーンが頻繁に行われていることに気が付きました。「街でのお会計にカードを使うとポイント10倍」や「お買いものマラソン」等があります。

クレジットカードを使うことでポイントがいっぱい貯まるサービスがいっぱいです。また、貯まったポイントは楽天市場の豊富な商品、すべてに使えます。Tポイントよりもポイントの使い道が多くて、お得感があります。その為、今では食費等の生活費のすべてを楽天カードに任せています。大きな買い物をする際も便利で、カードの使用可能額の枠の変更も一日で完了してくれます。

不満が全くないカードですが、一つだけあげるとすると、どこの地域でもwebで公共料金の支払いを出来るようにしてほしい位です。今はもう、紙での手続きを終えて、楽天カーでで公共料金も支払っています。おかげさまで、毎月1万円、自由に使えるお金が増えています。貯まったポイントで生活必需品を買って、余ったお金で外食を楽しんでいます。

楽天カードにして、本当によかった。

ドコモの携帯を利用している限り、DCMXカードは手放せないだろう。

NTTドコモが発行しているDCMXカード。年会費初年度無料で、2年目以降は利用のない場合のみ年会費がかかるが、ドコモの携帯電話利用料をDCMX経由にしていれば年会費無料がそのまま継続される。

私の場合もドコモの携帯電話の利用代金の支払いはこのDCMX経由なので、年会費無料となっている。ポイントサービスはドコモポイントといい、200円につき1ポイントの加算となるが、日曜日はポイントが3倍となる。また、ドコモショップやドコモオンラインショップでもやはりポイント3倍となる。

このカードはずっとドコモの携帯を使っていて、機種変更しようとした際に、このカード経由で携帯料金の支払いをするとお得になるということで作ったカードで、しばらくは、携帯電話の端末の分割代金や使用料の支払いのみ(月額約15000円程度)で使用してきた。

それでも結構気がつかない間にドコモポイントがたまるもので、機種変更する際に、たまったドコモポイントで機種変更できてしまうことも多かった。他にもいろいろな商品やマイル、ドコモの有料コンテンツなどにも利用できるようであるが、基本的には機種変更時にかかる分をポイントで充当するという使い方で行こうと考えている。いずれにしても、ドコモの携帯を利用している限り、DCMXカードは手放せないだろう。

「ときめきポイント」があり今後イオングループの店では積極的に利用していきたい。イオンカード

イオンカードはイオンクレジットサービスが発行しているカード。年会費無料で、VISA、MASTER、JCBの3ブランドに対応。通常のクレジット機能はもちろん、イオングループの電子マネーである「WAON」が搭載される。そのため、イオングループ各店舗にあるWAONチャージャーでチャージすることで、電子マネーとしても使用できる。

もちろんポイントサービスもあり、200円ごとのカード利用で1ポイントずつたまっていく、「ときめきポイント」というものがある。1000ポイントごとの交換となっておりWAONへの交換はもちろん、提携するポイントやマイル、商品への交換が可能。

2013年11月に、ホームページの情報を見て作ろうと思い、まだ発行されたばかりで、使いこなすレベルに至っておらず、金額の高い買い物をした際のカード支払いでの利用しかしていない状態だが、年末年始に旅行に出かけたこともあり、今後メインで使うことも考えて旅行先で実験的に利用し、1月分だけで約10万円ほどの利用があった。ときめきポイントも一気に500ポイントほどになった。

イオングループの店で利用すると、毎月20日、30日には5%割引となったり、Wポイントデーがあったりと、様々な優待もある。イオングループの店舗が身近に数多くあるので、今後イオングループの店では積極的に利用していきたいカードである。

ポイントがつきにくい反面、ポイントの交換に対してのハードルは低い。三井住友VISAカード

三井住友カードが発行しているカード。何種類かグレードはあるが、私が持っているのはクラシックカードと言われる、一般的なクレジットカードである。通常のクレジットカード機能の他、クレジット決済式の電子マネーである「iD」も搭載される。

ポイントサービスはワールドプレゼントといい、1000円ごとのカード利用で1ポイントずつたまっていく。ポイントがつきにくい反面、ポイントの交換に対してのハードルは低く、マイレージ移行で100ポイントから、その他の景品交換、電子マネーへの交換等についても200ポイントからとなっている。

このカードは私が学生時代に大学生協で進められて、学生の間は年会費無料ということで作ったのがきっかけで、それ以降ずっと持ち続けて利用している。現在はクラシックカードでWEB明細書利用ということで、年会費無料となっている。学生の間にはそれほど使用してはいなかったものの、金額の高い買い物をするときや、海外に旅行に出るときの海外での支払い、インターネットショッピングでのクレジット決済など、長い間ほぼこの1枚で済ませてきた。ETCカードもこのカードを使用している。

そのため、たまったポイントの量も多く、何度もiDへの振り替えや、Tポイントなどの提携ポイントサービスへの移行などのサービスを行い、そのたびにちょっと奮発した外食など、ささやかなぜいたくをしてきた。

現在でも少ない月でも1万円、多い月は20万円近い利用があり、年間60万円程度は使っているであろう。今後は他のカードの利用も考えているので、場面は減るかもしれないが、定期的にお世話になるカードであることは変わらないだろう。

最初はミネラルウォーター無料がきっかけです。イオンカードセレクト

イオンカードセレクトのご紹介をします。普段、食料品のお買い物でイオンモールやマックスバリューを利用されている方も多いのではないでしょうか。近所にお店があるので、筆者もよく利用しています。以前はミネラルウォーターを買っていたのですが、イオンカードがあれば無料になるよと聞き、早速申し込み用紙を準備してイオンカードセレクトを作りました。水は飲料や料理と頻繁に使いますから、ミネラルウォーター代も騰がっていたところ、とても助かっています。

最初はミネラルウォーター無料がきっかけだったのですが、もっとカードを使いこなしてみようと思うようになりました。イオンカードは数種類あり、イオンカードセレクトは最新のカードです。電子マネーワオンとキャッシュカードとクレジットカードが1枚になっているので、使い勝手がいいのです。そして、イオンカードは入会金無料、年会費永年無料です。身近な日用品のお買い物で使うカードとして、盗難保障が無料で付き、暮らしに優しい印象です。

レジの清算では、電子マネーワオンを利用しています。夕方など日々の忙しい状況の中、読取機にカードをかざして、ポイントも付いてスムーズに支払いできます。また毎月5・15・25日のわくわくデーはポイント2倍、20・30日の感謝デーは5%オフとなっています。5%オフはクレジット払いに限らず、レジでカードを見せれば現金払いも割引です。

中にはゴールドカードを望まれる方もいるでしょう。ですが、ゴールドカードはクレジット払いや公共料金引落など年間の利用実績に応じて、申込ではなくイオンが会員へ無料でお届けするカードなのです。ゴールドカードはイオンモールのラウンジや空港のラウンジの利用が可能ですが、特典が少なく、他社のゴールドカードと異なっています。

金融面ではイオンカードセレクトであれば、毎日24時間ATM手数料無料となっていて週末の買い物で重宝します。また、冠婚葬祭の旅費など急な出費には、年率18%と高いですが、キャッシングもできて安心です。

ワオンポイントとは別で、クレジット払いでときめきポイント※が付きます。ときめきポイントは様々な物と交換できますが、貯まったときめきポイントをワオンポイントに交換して、普段のお買い物で使うのも一つの活用法です。公共料金引落をクレジット払いしているだけで、自然にポイントが貯まっているのは楽しみです。

(※2021年9月11日以降、イオンマー※クのクレジットカード(イオンカード)の支払いで付与される『ときめきポイント』は『WAON POINT』に変更されました)

最後に、イオンカードセレクトは様々な活用法があります。ランニングコストゼロの身近なカードとして、自信を持ってお勧めできるカードです。皆さんの生活がより豊かになるよう願っています。

さくらJCBカードをネット通販用として作ったらポイントが溜まり想像以上にお得!

さくらJCBカードを作ったのは、インターネット通販サイトでの支払いのためでした。インターネット通販をする度に毎回、代金引換料金300円を支払っていましたが、クレジットカードを作ればその代金が浮くと聞いて作りました。

クレジットカードはインターネットのHPから申し込んで作りました。さくらJCBカードを作って、インターネット通販サイトでの使用が便利になりました。ただ、クレジットカードを使うと、「OKIDOKIランド」というポイントサイトにポイントが溜まるシステムになっていたのですが、クレジットカードが送付されてきた時には、その説明が上手くされておらず、ポイントの存在に気づいたのはかなり後になってからでした。もっとわかりやすい形で説明文をつけて欲しかったです。

私は、クレジットカードは、インターネット通販サイトで使えればいいというくらい認識で使っていましたので、ポイントが溜まるのは、想像以上に得でした。ポイントサイトを通過すると、有名インターネット通販サイトであるAMAZONのポイントが2倍になるのもお得でした。溜めたポイントはAMAZONの買い物のときに、割引として使っています。

さくらJCBカードは審査が厳しくなく、簡単に作れるJCBカードなので、インターネット通販サイトに便利でした。

楽天カード 年会費無料 / いつでもどこでも100円で1ポイントたまる(1ポイント1円相当) / 楽天市場でのお買い物は最大15.5%還元 / 貯めたポイントは1ポイントから使える

イオンカード(WAON一体型) すべて年会費無料 / 電子マネー「WAON」との相性もバツグン / イオンで豪華特典 / 割引&ポイント倍増のオンパレード / ETCカードも無料

三井住友カード ナンバーレスは年会費無料 / セブン-イレブン・ローソン・マクドナルドなどで最大7%還元も可 / デザインを全面刷新 / 信頼と安心のブランド

リクルートカード いつでも還元率1.2% / nanacoチャージでも2%還元 / モバイルSuicaへのチャージでもポイント / リクルートのサービスでさらに高還元

JCBカード JCBカードは多彩な機能とサービスを兼ね備えた、日本発の国際ブランドカード。オンライン入会で初年度年会費無料 / スタバで10倍、セブンで3倍! / 海外利用でポイント2倍

エポスカード 入会金・年会費無料。最短即日発行 / 丸井で年4回のセール期間は10%割引! / おトクなネットショップや全国7,000店舗の優待 / ゴールドカードのインビテーションを狙おう

MileagePlusセゾンカード マイルアップメンバーズに登録でマイル還元率1.5% / マイルに有効期限がない / 燃油サーチャージがかからない / ANAの特典航空券が取れる

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード 初年度年会費無料 / 手頃な年会費22,000円 / セゾンマイルクラブ加入でJALマイルが超貯まる / きめ細かい対応のコンシェルジュ

Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カード カード入会で Marriott Bonvoyゴールド会員 / 400万円決済で継続時に無料宿泊特典 / 500万円決済でプラチナステータス付与 / ポイントは有利にマイルに移行可能 JAL・ANAもOK

ANA VISAプラチナ プレミアムカード ANAマイル還元率1.5%はトップクラス / プライオリティ・パスは家族会員にも発行可能 / ANAマイルへの移行に手数料・上限なし / 入会時・継続時に10,000マイル

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード