2019年10月1日から、エキナカなどのショッピング利用だけでなく、JR東日本の鉄道利用でも「JRE POINT」が最大2%貯まるようになりました。

これにより電車に乗るだけでSuica利用(最大ポイント還元率2.0%)と、ビューカードからのチャージ(ポイント還元率1.5%)で、合計最大3.5%のポイント2重取りが可能となっています。

そこで本記事では、「JRE POINT」の貯め方や注意点、そしてSuicaへのチャージでお得なクレジットカードの選び方について解説します。

この記事によって分かること

ポイントが貯まるSuicaとポイント還元率

はじめに、「JRE POINT」の貯め方と還元率を解説します。

ポイントが貯まるSuicaは?

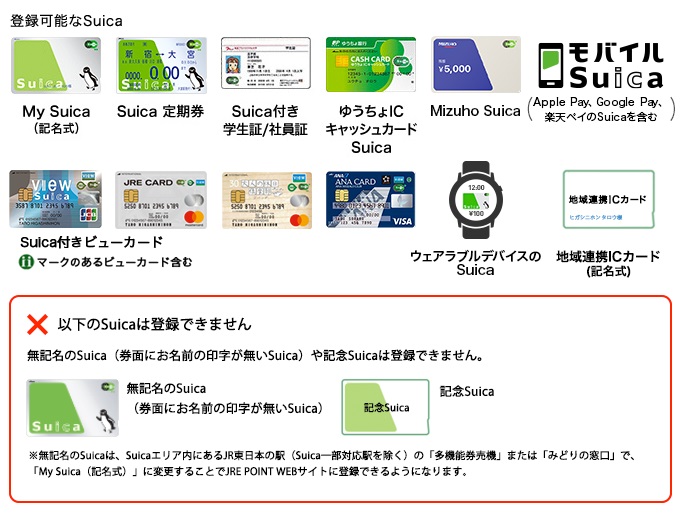

ポイントを貯めるには、Suicaの準備とJRE POINT WEBサイトへのSuica登録が必須となります。

JRE POINTは、JR東日本が運営するポイントサービスです。

駅ビルのJRE POINTカードやSuicaを登録すれば、駅ビルやエキナカ、JRE MALL(要登録)での買い物でポイントが貯まります。

JRE MALLはJR東日本グループが運営するショッピングモールで、JRE POINTを貯めたり使ったりすることができます。

まず「JRE POINT」に登録するためには、モバイルSuicaまたはカードタイプのMy Suica(記名式)が必要です。

無記名のSuicaや記念Suicaでは「JRE POINT」を貯めることができないので注意しましょう。

Suicaカードの追加 JR東日本の共通ポイントサイト - JRE POINTより引用

鉄道利用で最大2%ポイントが貯まる

以前はSuicaで鉄道を利用してもポイント付与対象外でしたが、2019年10月1日からJR東日本の在来線を「JRE POINT WEBサイトに登録したSuica」で乗車した場合、1回の利用額に応じてポイントが貯まるようになりました。

モバイルSuica(Apple PayのSuicaを含む)の場合、50円の利用ごとに1ポイントが貯まります(還元率2.0%)。

※1回の利用金額が50円に満たない場合も1ポイント貯まります。

一方、My Suicaの場合は200円の利用ごとに1ポイントが貯まります(還元率0.5%)。

※1回の利用金額が200円に満たない場合も1ポイント貯まります。

このように、還元率はモバイルSuicaの方が4倍も高いので、「JRE POINT」を貯めたい方はモバイルSuicaの利用がオススメです。

同じように、モバイルSuica定期券やSuicaグリーン券の購入でもポイントが貯まります。

貯まったポイント(JRE POINT)の使い道

- 駅ビルで使う

- Suicaにチャージ

- (JRE POINT用)Suicaグリーン券に交換

- ショッピングモールサイト「JRE MALL」で使う

- JRE POINT WEBサイトで商品に交換する

- ポイント移行サービス

貯まったポイントは、SuicaへのチャージやJRE MALLで利用できます。

JRE POINT カード、および、JRE POINT カード機能が搭載されたビューカードであれば、駅ビルでの買いものや飲食にもポイントが使えます。

家族でビューカードを持っている場合、ポイントの移行が可能です。

また、JRE POINT WEBサイトからポイント数に応じて商品と交換することもできます。

ビューカード利用のメリット・デメリット

メリット:最大3.5%ポイントの二重取りができる

Suicaにチャージする方法としては、現金とクレジットカードの2通りがあります。

クレジットカードは、オートチャージ、JR東日本の券売機、モバイルSuica、ビューアルッテ(駅のATM)でチャージできます。

通常のクレジットカードはSuicaへのチャージでポイントが還元されないものが多いですが(すべてではありません)、Suica機能付きビューカードの場合、モバイルSuicaにチャージすると発行会社のポイント還元率が1.5%と高還元です。

これにより、乗車時のSuica利用(還元率2.0%)と合わせて3.5%のポイント二重取りが可能です。

ただし、ビューカードには「ビューカード発行のカード(TYPE1)」と「提携カード(TYPE2)」の2種類があり、「提携カード」はSuicaにチャージした際のポイント還元率がビューカードに比べて低いので注意が必要です。

たとえば、提携カードである「イオンSuicaカード」の還元率は0.25%、「ANA VISA Suicaカード」は0.5%となっています。

※ビューカードTYPE1とTYPE2の違いについてはこちらの記事をご覧ください。

なお、モバイルSuicaとMy Suica(カード)を、それぞれ「ビューカード発行のカード」と「提携カード」でチャージ後、決済した場合のポイント還元率は下の表のようになります。

| ポイント還元率 | モバイルSuicaチャージ | モバイルSuica鉄道利用 | 合計還元率 |

|---|---|---|---|

| ビューカード | 1.5% | 2% | 3.5% |

| ビューカード提携カード | 0.25~0.5% (カードにより異なる) |

2% | 2.25~2.5% |

| ポイント還元率 | Suica(カード)チャージ | Suica(カード)鉄道利用 | 合計還元率 |

|---|---|---|---|

| ビューカード | 1.5% | 0.5% | 2% |

| ビューカード提携カード | 0.25~0.5% (カードにより異なる) |

0.5% | 0.75~1% |

モバイルSuicaもカード型のSuicaもビューカードからチャージしたときのポイント還元率は同じですが、鉄道利用時の還元率が大きく違います。

そのため、ビューカード決済でモバイルSuicaにチャージし、鉄道を利用したときが最も還元率が高くなります。

デメリット:基本のポイント還元率が低い

ビューカードは、チャージ以外の基本のポイント還元率が0.5%と、一般的なクレジットカードと比較して高いわけではありません。

そのため、Suicaやビューカードの各種特典を利用しない場合、ビューカードを作るメリットはほとんどありません。

ビューカードは、カード特典が利用しやすい関東エリアの方や、Suica乗車でポイントが貯まる路線を利用される方におすすめです。

ただし、ビューカードの中でビックカメラSuicaカードだけは、以下で書くようにカード決済での還元率は1%になります。

目的別ビューカードの選び方

2024年2月現在、「ビューカード発行のカード」は次の12種類存在します。

Suicaチャージでポイント還元率1.5%になります。

- 「ビュー・スイカ」カード

- 「ビュー・スイカ」リボカード

- ビューゴールドプラスカード

- 大人の休日倶楽部ジパングカード

- 大人の休日倶楽部ミドルカード

- ルミネカード

- JALカードSuica

- JALカードSuica CLUB-Aゴールドカード

- ビックカメラSuicaカード

- JRE CARD(Suica・定期券なし)

- JRE CARD(Suica付)

- JRE CARD(Suica定期券付)

ここからは上のリストの中から、目的別にオススメのビューカードを紹介します。

ビューカードの年会費を抑えたい → ビックカメラSuicaカード

ビューカードはほとんどのカードで年会費がかかりますが、「ビックカメラSuicaカード」の場合、年1回の利用で年会費が無料となるので、ランニングコストが気になる方にオススメです。

また、ビューカードのポイント還元率0.5%に対し、「ビックカメラSuicaカード」は、カード利用でさらに追加で0.5%分の「ビックポイント」が付与されます。

たとえば、ビックカメラ以外の買い物でも、「ビックポイント0.5%」+「JRE POINT0.5%」で実質1.0%のポイント還元を受けることができ、ポイント面でも優秀です。

ビックポイントは、ポイントの価値はそのままで、ビックカメラ、ソフマップ、コジマ(各ネットショップ含む)で相互利用できます。

近くに対象店舗がない場合でも、ネット通販で利用できるのでポイントの使い道には困らないでしょう。

交換比率は下がりますが、1,500ビックポイント→Suica 1,000円分として、Suicaにチャージすることもできます。

ただし、ビックカメラまたはJR東日本の主な駅に設置のATM「VIEW ALTTE」(ビューアルッテ)で受け取りが必要になります。

定期券機能付きビューカードがほしい

定期券機能が付帯されたビューカードとしては、次の5枚があります。

- 「ビュー・スイカ」カード

- 「ビュー・スイカ」リボカード

- ビューゴールドプラスカード

- ルミネカード

- JRE CARD(Suica定期券付)

※それぞれの詳細についてはこちらの記事をご覧ください。

このうち、最もスタンダードなカードが「ビュー・スイカ」カードです。

このカードは、優待や保険などのサービスを本人会員とほぼ同様に受けられる「家族カード」を最大9枚まで発行することができます。

それぞれのカードに定期券機能を付帯させることが可能で、本会員とのポイント合算もできます。

そのため、家族で利用したいときに便利です。

ただし、家族カードにも1枚につき年会費が別途524円(税込)かかるので注意しましょう。

定期券機能付きのカードを探していて、エキナカなどでショッピングをすることが多い場合は、「JRE CARD(Suica定期券付)」がおすすめです。

「JRE CARD 優待店」での利用で、最大3.5%の還元率となります。

ただし、このカードは家族カードが発行できません。

なお、「ビュー・スイカ」カード、「ビュー・スイカ」リボカード、「ビューカード(定期券機能は付帯しない)」の場合、年間の利用額に応じて、「JRE POINT」とは別に「ビューサンクスボーナスポイント」が貯まります。

また、「ビューゴールド プラスカード」で選べる国際ブランドはJCBのみ、「JRE CARD(Suica定期券付)」はVisaのみとなっています。

それ以外のカードは、Visa、Mastercard、JCBの3種類から選ぶことができます。

詳しくは、下記表を参照ください。

| カード名 | 国際ブランド | ポイント還元率 | 家族カード | 年会費 |

|---|---|---|---|---|

| 「ビュー・スイカ」カード | Visa / Mastercard / JCB | 0.5% | 〇 | 本人・家族524円(税込) |

| 「ビュー・スイカ」リボカード | 無料 | |||

| ビューゴールド プラスカード | JCB | 本人11,000円(税込) 家族1枚目無料2枚目から3,300円(税込) |

||

| ルミネカード | Visa / Mastercard / JCB | - | 初年度無料 次年度以降1,048円(税込) |

|

| JRE CARD(Suica定期券付) | Visa | 初年度無料 次年度以降524円(税込) |

そのほか注意点として、定期券を作る場合はこれらのカードではなく、モバイルSuicaで定期券を購入した方が、ポイント還元率は高くなります(下記表参照)。

| ポイント還元率 | ビューカード決済 | 購入時のポイント付与 | 合計還元率 |

|---|---|---|---|

| モバイルSuica定期券 | 1.5% | 2% | 3.5% |

| Suica定期券(カード) | 1.5% | - | 1.5% |

これは、モバイルSuicaで定期券を購入すると2%のポイントが付くためです。

そして、モバイルSuica定期券を購入するのにビューカードで決済すると1.5%のポイントがつき、乗車ポイント2%とあわせて3.5%の還元率となります。

乗車時2%のポイントをつけるには、モバイルSuicaを事前に「JRE POINT」に登録しておく必要があります。

ビューカードに定期券機能がついているものは5種類しか選べませんが、モバイルSuicaで定期券を購入する場合、すべてのビューカードが支払い用カードとして登録できます。

モバイルSuicaはご自身のスマホに入れたアプリから操作して定期券を購入できるので、窓口で並ぶ必要もありません。

しかし、一度モバイルSuicaにしたSuicaカードやSuica定期券は、カードに戻せないのでご注意ください。

また、お手持ちのカードタイプのSuica定期券からモバイルSuicaへの切替え操作は初回登録時しか行えず、「ビュー・スイカ定期券」など、一部の定期券はモバイルSuicaへの切替え対象外となっています。

JRの駅ビルでよく買い物をする

定期券機能が不要で、エキナカ等、駅構内のショッピング施設でよく買い物をする場合は、次の2つのカードがオススメです。

- JRE CARD

- ルミネカード

前述した通り、「JRE CARD」は「JRE CARD 優待店」での利用で、最大3.5%の還元率となります。

さらに、「JRE加盟店」でも還元率1.5%でポイントが貯まります。

こうした特典が受けられる優待店・加盟店は首都圏・東日本に点在しているので、JRE POINTカードの提示でJRE POINTが貯まるお店からチェックしてみましょう。

なお、「JREカード」には、「Suica・定期券なし」「Suica付」「Suica定期券付」の3種類が用意されています。

年会費や特典はそれぞれ同じですが、国際ブランドをVisa / Mastercard / JCBから選べるのは「Suica付」だけで、それ以外は「Visa」のみとなるので注意しましょう。

なお、いずれも家族カードの発行はできません。

一方の「ルミネカード」は、ルミネ・NEWoMan、ネット通販愛ルミネで「いつでも5%オフ」のサービスが受けられます。

さらに、年に数回は10%オフになる特典も用意されています。

こちらも「JRE CARD」同様、家族カードの発行はできません。

また、初年度は年会費無料ですが、翌年度からは年会費1048円(税込)がかかります。

| カード名 | 国際ブランド | ポイント還元率 | 家族カード | 年会費 |

|---|---|---|---|---|

| JRE CARD Suica付 |

Visa / Mastercard / JCB | 0.5% | 発行不可 | 初年度年会費無料 524円(税込) |

| JRE CARD Suica定期券付 |

Visa | |||

| JRE CARD Suica・定期券なし |

||||

| ルミネカード | Visa / Mastercard / JCB | 初年度年会費無料 1048円(税込) |

Suicaにオートチャージできるビューカードがほしい

カードにSuicaを搭載しない「JRE CARD(Suica・定期券なし)」以外のビューカードはすべてオートチャージが可能です。

Suica機能のないビューカードでも、モバイルSuicaに登録をすることでオートチャージが可能になります。

さらに、モバイルSuicaでオートチャージした方が、ポイント還元率がより高くなります(下記表参照)。

| ポイント還元率 | モバイルSuicaチャージ | モバイルSuica鉄道利用 | 合計還元率 |

|---|---|---|---|

| ビューカード | 1.5% | 2% | 3.5% |

| ビューカード提携カード | 0.25~0.5% (カードにより異なる) |

2% | 2.25~2.5% |

| ポイント還元率 | Suica(カード)チャージ | Suica(カード)鉄道利用 | 合計還元率 |

|---|---|---|---|

| ビューカード | 1.5% | 0.5% | 2% |

| ビューカード提携カード | 0.25~0.5% (カードにより異なる) |

0.5% | 0.75~1% |

なお、オートチャージが行われるのは、首都圏、仙台、新潟のSuicaエリアとPasmoエリアの自動改札機のみで、Suicaでの買い物やバス利用時にはオートチャージ機能が利用できないので注意しましょう。

ビューカード以外でモバイルSuicaにチャージするなら

モバイルSuicaにチャージできる高還元率カード

ここまでビューカードについて紹介してきましたが、ビューカード以外にもモバイルSuicaにチャージできるクレジットカードは存在します。

ビューカード以外の高還元率カードを利用するメリットとしては、普段の買い物でもチャージでも、同じ還元率でポイントが貯まることが挙げられます。

また、チャージのためにビューカードを作成する必要がありません。

一方、チャージに関してはビューカードのポイント還元率1.5%よりも低くなることや、オートチャージ機能が使えないといったデメリットもあります。

ビューカード公式カード、提携カード以外のクレジットカードをモバイルSuicaに登録した場合、iPhoneなどのiOSスマートフォンの場合は無料、Androidスマートフォンの場合は年会費1,030円(税込)がかかりますが、2020年2月26日以降は無料となります。

さらに、現在チャージでポイントが付くクレジットカードも、今後のプログラム改正でポイント対象外となってしまう可能性もあります。

たとえば、楽天カードは以前チャージでポイントが付与されていましたが、その後対象外となってしまいました。

| メリット | デメリット |

|---|---|

| ・ビューカード作成不要 ・カードが増えないため管理が楽 ・高還元カード1枚で買い物もチャージもできる |

・ビューカードよりポイント還元率が低い ・Suicaのオートチャージ機能が使えない |

次の表ではモバイルSuicaにチャージできる高還元率カードを一部ご紹介します。

ビューカード以外は、今後ポイント還元の対象外となる可能性もあります。

| カード名 | 基本ポイント還元率 | Suicaチャージ時のポイント還元率 | カード年会費 |

|---|---|---|---|

| ビューカード 公式カード(TYPE1) |

0.5% | 1.5% | 524円(税込)~ カードにより異なる |

| ビューカード 提携カード(TYPE2) |

0.5%~ | 0.25%~ | カードにより異なる |

| Tカード Prime | 1% ※Suicaチャージで日曜日1.5%は2022年7月31日をもって終了 |

1,375円(税込)初年度無料。次年度以降年1回以上のカードショッピング利用で無料 | |

| TOKYUカード | 1% | 1,100円(税込)初年度無料 | |

| リクルートカード | 1.2% 電子マネーチャージのポイント付与は月合計3万円分まで |

無料 | |

| オリコカード・ザ・ポイント | 1% | ||

| PayPayカード | 1% | ||

| セゾンカード(セゾンアメックス含む) | 0.5% | ||

| セブンカード・プラス | |||

| セディナカード | |||

| JMBローソンPontaカードVisa | |||

| エポスカード | |||

| エポス ゴールドカード | 5,000円(税込) 招待・紹介で初年度から永年無料、年間50万円以上利用で翌年度から永年無料 |

||

| ライフカード | 0.5~1.5% 誕生月ポイント3倍 |

永年無料 | |

上の表の中では、リクルートカードが1.2%と還元率が高く、日常でも使いやすいカードです。ただし、モバイルSuicaや他の電子マネーのチャージ額合計3万円/月の利用分がポイント加算対象になります。

モバイルSuicaにチャージはできるがポイントが付かないカード

楽天カードやJCB CARD Wは、基本ポイント還元率が1%でポイントが貯まりやすいカードですが、モバイルSuicaへのチャージはポイント付与対象外となっています。

Kyashは、Suicaにチャージしてもポイントはつきませんが、Kyashにチャージするためのクレジットカードを登録すれば、カード利用でのポイントが付与されます。

例えば、楽天カード(VISA/Mastercard)をKyashのチャージ用カードとして登録した場合、チャージ金額の1%分の楽天ポイントが貯まります。

三井住友カードでモバイルSuicaの支払い用クレジットカードに「SMBC CARD Suica」「ANA VISA Suica」を登録している場合は、ポイント付与の対象です。

モバイルSuicaにチャージはできてもポイントが付かないカードは、下記表のカード以外にもあるので個々に確認が必要です。

| カード名 | 基本ポイント還元率 | Suicaチャージ時のポイント還元率 | カード年会費 | 楽天カード | 1% | 0% | 無料 |

|---|---|---|---|

| JCB CARD W | |||

| Kyash | 0.2~1% | ||

| 三井住友カード | 0.5% | 1,375円(税込) |

モバイルSuicaにチャージができないカード

Apple PayやGoogle Payに登録できないカードもあります。

たとえば、ダイナースクラブカードからApple Pay、Google PayのモバイルSuicaにチャージできませんが、Suicaアプリからチャージすることができます。

Suicaアプリならほぼすべてのカードに対応しているため、Apple PayやGoogle PayからモバイルSuicaへのチャージに対応していないカードは、Suicaアプリに支払い用のカードとして登録すればチャージができます。

| 国際ブランド | Apple Pay | Google Pay | Suicaアプリ |

|---|---|---|---|

| VISA | 〇 | 〇 | 〇 |

| Mastercard | 〇 | 〇 | 〇 |

| JCB | 〇 | 〇 | 〇 |

| アメリカン・エキスプレス | 〇 | 〇 | 〇 |

| ダイナースクラブカード | × | × | 〇 |

手持ちのカードがモバイルSuicaにチャージできるか調べるには

今までモバイルSuicaにチャージできなかったカードでも、今後使えるようになる可能性もあります。

iPhoneでSuicaアプリからモバイルSuicaにチャージする時は、支払いカードを「Suicaアプリに登録したカード」または「Apple Payに登録したカード」から毎回選択できます。

Apple Payを選択すると、Apple Payに登録しているカードから使えるカードを確認することができます。

まず使いたいカードをApple Payに登録し、Suicaアプリのチャージ画面を見れば使えるかどうかが分かります。

Suicaアプリに登録できるカードは1枚のみですが、Apple PayやGoogle Payは複数枚のカードが登録できるため、チャージをする時にカードの登録をし直すことなく使い分けも可能になります。

ただし、定期券やSuicaグリーン券、モバイルSuica特急券などの購入はできません(Suicaアプリからは可能)。

モバイルSuicaにチャージできるプリペイドカード

クレジットカードと同じように、プリペイドカードからモバイルSuicaにチャージできるものもあります。

Kyashは、Suicaチャージではポイントが付きませんが、Kyashの支払い元カードにポイントが付くクレジットカードを登録すれば、カード利用でのポイントが付与されます。

メルペイは物理カードがないコード決済アプリですが、Apple Payに登録することでiDとして支払いに利用でき、モバイルSuicaにもチャージが可能です。

| プリペイドカード | Apple Pay | Google Pay | Suicaアプリ |

|---|---|---|---|

| ANA JCBプリペイドカード | - | - | 〇 |

| JCBプレモカード | - | - | 〇 |

| Visaプリペ | - | - | - |

| 楽天銀行プリペイドカード(JCB) | - | - | 〇 |

| Kyash(VISA/QUICPay) | - | 〇 | 〇 |

| メルペイ(Mastercard/iD) | 〇 | - | - |

| dカードプリペイド(Mastercard/iD) | 〇 | - | - |

| au PAY プリペイドカード(Mastercard/QUICPay) | 〇 | - | - |

| ソフトバンクカード(VISA) | - | - | 〇 |

モバイルSuicaにチャージできるデビットカード

デビットカードにはキャッシュカードを利用して支払うJ-Debitと、VISAやJCBといった国際ブランドがついたデビットカードの2種類あります。

J-DebitはSuicaアプリに決済用カードとして登録できないため、モバイルSuicaにチャージするときに利用できません。

国際ブランドと提携したデビットカードであれば、クレジットカードと同じようにSuicaアプリに登録してモバイルSuicaにチャージすることができます。

代表的なデビットカードは、下記にて詳しく解説しています。

銀行口座から直接モバイルSuicaにチャージ

銀行口座から直接Suicaにチャージする方法もあります。

iPhoneでは、みずほ銀行の「みずほWallet」(iOS、Android対応)アプリからMizuho Suicaを発行してApple Payに登録すれば使えます。

「みずほWallet」アプリを入れたiPhoneはSuicaとQUICPay、AndroidスマホはQUICPayが利用できます。

「みずほWallet」は引落口座がみずほ銀行に限定されているため、Suicaチャージ時に銀行口座から直接引き落としたい場合は、銀行のデビットカードをSuicaアプリに登録するほうが使いやすいでしょう。

出口は絶対マイル!Suicaを使ってマイルを貯めたい方におすすめのカード

ここでは鉄道利用でもマイルを貯めたい「マイラー」の方向けのカードとして「ANA VISA Suicaカード」、「JALカードSuica」、「セゾンアメックス」を紹介します。

「ANA VISA Suicaカード」はオートチャージに対応しているものの、Suicaチャージ時の還元率は0.5%。

「ビューカード発行のカード」と比較すると、還元率では劣っています。

しかし「1マイル=3円」と捉えられるマイラーであれば、「ビューカード発行のカード」の還元率1.5%と同等の価値と言えます。

「1ポイント=10マイル」として移行するには、移行手数料として6,600円(税込)が必要で、年会費2,200円(税込)を合わせると、年8,800円が必要になることから、コストパフォーマンスが良いとは言えません。

「JALカードSuica」もオートチャージに対応。

こちらはSuicaへのチャージ1,000円につき15ポイントの「JRE POINT」が貯まります。

JALカードショッピングマイル・プレミアム会員なら「JRE POINT」からJALマイルには「1,500JRE POINT=1,000マイル」として移行可能。

「JALカードSuica」で「JRE POINT」からJALマイルへの移行ルートを確保しておくことで、よりマイルを貯めやすくなります。

良いレートで移行するためには年会費4,950円(税込)のショッピングマイル・プレミアムへの加入が必要で、カードの年会費2,200円(税込)を合わせると年会費7,150円になりますが、同じく年会費と移行手数料で年8,800円が必要な「ANA VISA Suicaカード」と比べてリーズナブルです。

ポイントよりもマイルが欲しいという方に有効なルートです。

| ANA VISA Suicaカード | JALカードSuica | |

|---|---|---|

| 年会費 | 初年度無料 2,200円(税込) Web明細サービス利用で550円(税込)割引 |

初年度無料 2,200円(税込) |

| Suicaオートチャージ | 対応可能 | |

| マイル移行手数料 | マイレージ移行「10マイルコース」年6,600円(税込) | JALカードショッピングマイル・プレミアム年会費4,950円(税込) |

| Suicaチャージ時のポイント還元率 | 0.5% | 1.0% |

JALカード・ANAカード以外の選択肢は?

モバイルSuicaへのチャージでJALマイルを貯めたい場合は、セゾンアメックスがとてもよかったのですが、残念ながら改定になってしまいました。

セゾンカードからSuicaへのチャージでもポイント付与対象ですが、Suicaをはじめとする電子マネーチャージの永久不滅ポイント/SAISON MILE CLUBの還元率が下がります。

- 永久不滅ポイント:ご利用2,000円毎に1ポイント

- SAISON MILE CLUBご登録の方:ご利用2,000円毎に10マイル

※Amexブランドのご利用2,000円毎に永久不滅ポイント1ポイント付与は対象外

電子マネーチャージ Suica/PASMO/NIMOCA/ICOCA/Kyash/auPAY 残高チャ-ジについては、2024年7月11日(木)以降の利用分から適用です。

永久不滅ポイント/SAISON MILE CLUBの付与対象外や還元率が異なる利用を教えてください。 – よくあるご質問 | クレジットカードはセゾンカード

セゾンマイルクラブに加入して、マイル還元率1.125%でJALマイルを獲得でき、るカードです。プライオリティ・パスやコンシェルジュが利用できるプラチナがベストチョイスです。

生活圏に合わせて選ぼう

今回紹介させていただいたビューカードは、どれも基本的なスペックという点では共通しています。

一方で、それぞれのカードで選べる国際ブランドや特典が異なるため、「自分の希望する国際ブランドを選択できるかどうか」「アトレやルミネなど、駅のショッピング施設で買い物をするかどうか」「どのような特典が魅力的か」といったポイントを判断軸として、自分に最適な1枚を選ぶと良いでしょう。

※Tカード PrimeによるKyash、WebMoney、TOYOTA Wallet、Tマネーなどの電子マネー各チャージ利用代金でのポイント付与は2022年7月31日をもって終了しています。

2019年12月25日 作成

2024年8月7日更新

JRE CARD

JRE CARD

Suica チャージで1.5%のポイント付与 / 500円のデポジット不要でSuicaが作れる / 貯めたポイントはSuicaチャージに変換可 / オートチャージ(Suica・PASMOエリア)にすれば改札で足止めナシ

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

ビックカメラSuicaカード

ビックカメラSuicaカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments