日本では市中に出回る現金(紙幣)が約107兆円にものぼる。これはGDPに対して20%の割合であり、先進国の中でも極めて高い現金取引比率となっている。また、諸外国と違うキャッシュレス支払いが普及しにくい背景が存在します。

【社会情勢】キャッシュレス支払が普及しにくい背景

(1)盗難の少なさや、現金を落としても返ってくると言われる「治安の良さ」

(2)きれいな紙幣と偽札の流通が少なく、「現金に対する高い信頼」

(3)店舗等の「POS(レジ)の処理が高速かつ正確」であり、店頭での現金取扱いの煩雑さが少ない

(4)ATMの利便性が高く「現金の入手が容易」

キャッシュレス・ビジョンより

日本は諸外国と比べると比較的治安が良い。偽札が少なく、強盗や盗難など犯罪が少ないので、現金を避ける必要がありません。

現金支払いに不便さを感じません。現金が使えないキャッシュレス専門店が増えたり、1万円札が廃止になれば、現金を使うことを不便に感じると思いますが、そのようなこともありません。

相変わらず現金信仰も強い。目に見えない残高よりも、目の前にある現金の方が持っている実感があるようです。

また、堅実を重んじ借金を嫌う日本人の気質、社会的な特質による部分もあります。

店舗側の理由も普及を阻害している

実店舗においては主に、「導入」は端末導入コスト、「運用・維持」は現金と比較した場合のコストの高さとオペレーション負担、「資金繰り」は支払後の資金化までのタイムラグといった背景があります。

【実店舗等】キャッシュレス支払が普及しにくい背景

【導入】

<端末導入コスト>

一般的に支払手段で分かれる「支払端末」の導入にコストが発生端末設置のスペースコストや回線引込の負担も発生

【運用・維持】

<現金と比較した場合のコストの高さ>

現金支払では発生しないキャッシュレス支払手段利用にかかるコストが、実店舗側に発生

実店舗等からすると、これらコストのうち、支払サービス事業者に支払う手数料は、当該事業者(イシュア)が消費者に付与するポイントやマイル原資の一部に見えるが、当該ポイントやマイルの恩恵を十分に受けられていないと感じる実店舗の存在

<オペレーション負担>

現金支払では発生しない紙の売上票(利用控え)等を手交するためのオペレーション負担が発生

【資金繰り】

<支払後の資金化までのタイムラグ>

現金支払では即時に資金化できるが、一般的にクレジットカード支払では、資金化までに半月~1ヶ月程度のタイムラグが発生

キャッシュレス・ビジョンより

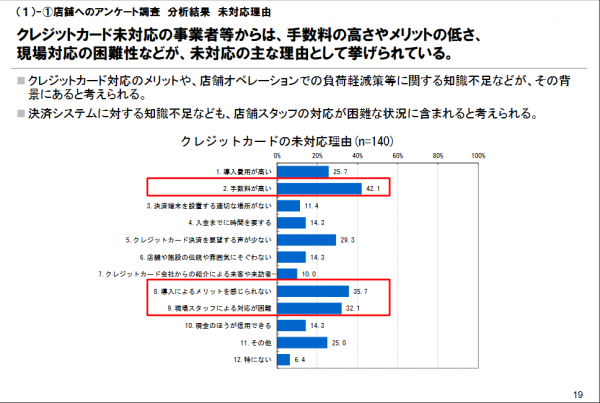

導入しない理由としては、「導入費用が高い」「手数料が高い」が多いです。

経済産業省「観光地におけるキャッシュレス決済の普及状況に関する実態調査」(平成29年2月28日公表)

消費者心理も大きく影響

【消費者】キャッシュレス支払が普及しにくい背景

(1)キャッシュレス支払に対応していない実店舗等の存在が、キャッシュレス支払への移行を躊躇させている

(2)キャッシュレス支払にまつわる各種不安

キャッシュレス・ビジョンより

しかし、それを補って余りあるメリットが見いだせるかどうかが鍵を握ります。お金に対する価値観が変わる必要があります。

日本はポイント大国だという認識が必要

現金と非現金決済の両方があった場合、消費者がどちらを使うか判断するわけですが、決して気分で決めているわけではなくて、合理的に判断しています。

そして日本は世界的にも「ポイント大国」でキャッシュレス決済の普及に向けて、ポイント還元率(額)を競っていることから見て取れます。

日本の消費者はポイント還元を好みます。

物流支援の米マンハッタン・アソシエイツの調査では、販売店に好感を抱く施策として「ポイントカードなどの優待プログラム」を選んだ人は日本が70.8%に対し、中国は29.0%、米国は11.0%でした。

矢野経済研究所の調査では、2017年度のポイントサービスの国内市場規模は前年度比5%増の1兆7974億円にものぼり、2020年度には2兆円を超える見通しです。

Tポイント、楽天ポイント、dポイントなど、多くのポイントプログラムが乱立していますし、アマゾンでも2019年5月下旬から全商品の購入額の1%以上をポイントとして還元することを発表しました。

ポイントは企業にとっては囲い込みができる便利なツールです。

消費者がポイントが付かない「現金払いは損」という感覚を持てば持つほど、キャッシュレス決済の普及に繋がっていきます。

そこで考え出されたのが「キャッシュレス・消費者還元事業」です。

全国の中小・小規模事業者が運営するお店で対象のキャッシュレス手段で買い物すると、最大5%のポイントが還元されるというものです。

加盟店のメリットも考えるべきという主張も

政府は増税対策として消費者への還元策に傾倒していますが、キャッシュレス推進を考えた場合、加盟店やクレジットカード会社の利得も考えなければなりません。

「さんぽうよし」とは「売り手良し」「買い手良し」「世間良し」の三つの「良し」とされますが、キャッシュレス決済においては、利用者良し、加盟店良し、事業者良しの三方良しが理想です。

2019年4月17日 作成

2022年4月15日更新

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案しています。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments