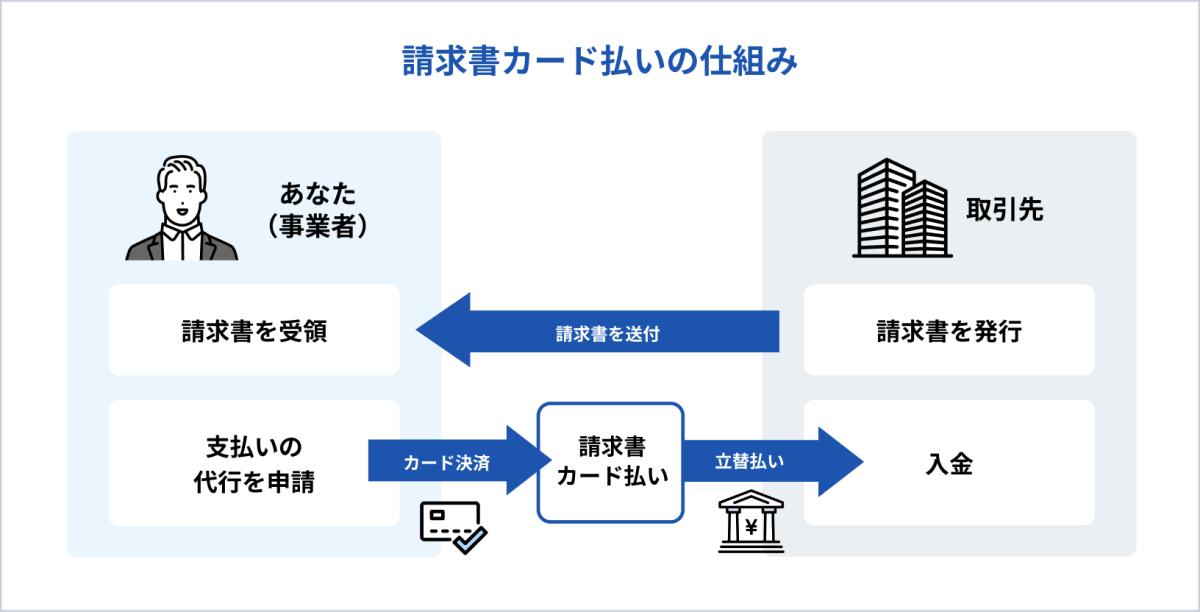

「請求書カード払い」は、支払い期日が迫った請求書などを、銀行振込ではなくクレジットカードで支払うことができるサービスです。「請求書支払い代行サービス」とも呼ばれることがあります。

BtoB決済では、一般的に「請求書の発行+銀行振込」による支払いが主流です。しかし、請求側がクレジットカード決済に対応していない場合、支払側には銀行振込以外の選択肢が限られてしまいます。

しかし、「請求書カード払い」を利用すれば、カード決済に対応していない取引先の請求書でもクレジットカードで支払うことができます。

これにより、支払い手続きが簡単になり、実質的に支払期日を延長することも可能です。

クレジットカードの締め日まで支払いを先送りできるため、キャッシュフローの改善にもつながります。

たとえば、こんなときに有効活用できます。

- 今月末が支払期限なのに、まだ資金の準備ができていない請求書がある

- 攻めの経営のため今すぐ投資したいが、月末の支払いがネックで動けない

- 余裕ある資金繰りのため、今月末のキャッシュアウトはできるだけ抑えたい

さらに、クレジットカード決済は、ポイント還元やキャッシュバックといった付加価値も得られます。

これにより、単なる決済手段としてだけでなく、コスト削減や資金効率の向上という観点でも有利に活用できる可能性があります。

一方で、注意すべきデメリットもいくつかあります。

例えば、手数料の負担についてです。銀行振込では数百円で済む手数料が、請求書カード払いの場合、決済手数料が2.7%~4.4%程度発生するため、取引額によっては数千円から数万円に達することがあります。特に高額な取引ではこの差が顕著になるため、コスト意識を持った利用が重要です。

また、処理時間の点でも銀行振込と比べて劣ります。銀行振込は遅くとも数時間で完了するのに対し、請求書カード払いでは登録から振込完了まで最短で翌日、最大で5営業日かかることがあり、リアルタイムでの決済には不向きです。

2023年から、多くの請求書カード払いサービスが登場しました。ここでは、代表的な5つのサービスを紹介します。

基本的な仕組みは同じですが、それぞれに特徴があるため、利用者の視点から比較していきます。

- 支払い.com

- INVOYカード払い

- DGFT請求書カード払い

- 三井住友カード 請求書カード払い

- マネーフォワード請求書カード払い

支払い.com

- 手数料4%(税別)UPSIDER は3%(税別)

- 指定のカード(セゾンカード・UPSIDERカード)利用時は翌営業日。通常のカード利用時は2営業日

- 最低金額は1万円

- 利用できるカードはVisa、Mastercard、JCB、クレディセゾン、三菱UFJニコス、UPSIDER

手数料4%(税込4.4%)と他社と比較すると手数料は高めです。ただ、一番支払い先に対する制約が少ないです。

請求書が不要(※)なため、月額賃料や月極駐車場代金など、毎月請求書が発行されない支払いにも対応できます。(※不正防止の観点から資料の提出を求められることがあります)

社会保険料・労働保険料の支払いにも対応しているのが特長です。(労働保険料は2025年6月18日から対応)

個人事業主、法人を問わず利用することが可能です。

利用できる国際ブランドはVisa、Mastercard、JCB。そしてセゾンカード・三菱UFJニコス発行カードであればブランドは問いません。つまりセゾンアメックスやMUFGカードアメックスが使えます。

1回の支払いに対して複数枚のクレジットカードを使える点も特長です。

2025年3月以降、三菱UFJニコス発行のカードをご利用いただく際の注意点が新たに追加されました。

主な変更点は以下の2点です:

- 給与・報酬などのお支払いにはご利用いただけません。

- 請求書などのアップロードが必須となりました。

個⼈事業主に対する支払いを除き、⾃然⼈への⽀払い(例:従業員個⼈名義の⼝座への給与⽀払いなど)はできません。

なお、楽天カードや海外発行のクレジットカードは対象外です。

また、デビットカードやプリペイドカードは即時決済となるため、二重決済が発生する可能性があり、利用は推奨されていません。

ご利用の際は、あらかじめご確認ください。

INVOYカード払い

- 月額利用料なし、初期費用なし、財務審査なし

- 手数料は支払額の3%のみ(利用金額1万円未満は一律手数料300円)

- 振込依頼後、指定の口座へ3営業日以内に振込(振込日指定不可)

- 利用金額の上限下限なし

- 利用できるカードはVisa、Mastercard、JCBブランド

2024年1月22日より、JCBカードでの支払いに際しては、請求書や支払内容が確認できる書類(例:契約書など)の提出が必須となりました。

また、2024年12月1日以降の利用分から手数料が改定され、支払額が1万円以上の場合は支払額の3%、1万円未満の場合は一律300円が適用されます。

さらに、提出された請求書の内容を読み取り、支払い情報を自動入力できる機能が「かんたんカード払い」に導入され、請求書提出に伴う手続きがよりスムーズになっています。

また、「支払い.com」に続き、「INVOYカード払い」でも社会保険料がクレジットカードで支払いできるようになりました。

ただし、こちらは振込納付が可能であり、かつ金融機関名・支店名・口座番号などの振込先情報が確認できている場合に限ります。

社会保険料・労働保険料・税金において、複数カードでのカード払いが利用可能になりました。事業者向けの社会保険料、税金が対象です。

カードブランドによって受付範囲が異なります。(JCBは複数カードでの支払いは対象外です)

初めて利用する方限定 スタート応援キャンペーン 手数料 3.0% → 2.2% 利用開始月から最大2ヶ月間、決済手数料が2.2%で利用できます。

![]()

DGFT請求書カード払い

- 手数料3%(税別)1万円未満は一律300円(税別)

- 利用できるカードはVisa、Mastercard、JCB、Dinersブランド、セゾンカード

国内で唯一Dinersでの支払いに対応したサービスです。

振り込みは、土日・祝日を除く営業日を指定でき、カード決済から最短で3営業日以内に行われます。

なお、海外企業や個人事業主が発行した請求書では利用できません。

請求書の送信が必要であり、取引先は法人である必要があります。また、審査も行われます。

三井住友カード 請求書カード払い

- 手数料3%(税込)20,000円未満は一律300円

- 振込は最短即日~3営業日以内

- 国内発行のVisa、Mastercardブランドのクレジットカード、デビットカード、プリペイドカード

三井住友カードの「請求書カード払い」では、請求書の支払い方法が銀行振込のものであれば何でもカード決済可能です。ただし、納付書やコンビニ払い等の支払い用紙でのお支払い分、また個人(法人格を持たない方)への支払いはできません。

サービス開始当初は、利用できるカードが三井住友カードだけ(2022年3月現在)でしたが、今は同社以外のカードでも利用できます。

カード決済から、最短即日~3営業日以内に振り込まれます。

また、請求する側としては、ファクタリングより手数料が安く、融資より調達がしやすい「請求書をクレジットカード払いにするサービス」も提供されています。

「請求書支払い代行サービス」は、2025年9月30日15時をもって提供を終了します。新規会員登録もすでに終了しています。代わりに、新サービス「請求書カード払い」が提供されています。

マネーフォワード請求書カード払い

- 手数料2.7%(税別)10万円未満は一律3,000円

- 日本国内法人・個人事業主が発行する請求書が申請可能

- 国内の法人企業であれば利用可能

手数料は比較的低めに設定されており、マネーフォワード クラウド会計を利用している企業であれば、スムーズに導入できます。

審査もスピーディで、早ければ即日〜数営業日内に利用開始が可能です。

スタートアップ企業(外部投資家(VCやCVC等)からの調達実績がある または予定のある法人企業)を対象に「マネーフォワード請求書カード払い for STARTUP」では、手数料2.4%という優遇条件で利用できます。

また、社会保険料の支払いにも対応しており、法人・個人事業主どちらでも利用可能です。

利用には以下の条件があります:

・振込納付が可能であること

・振込先口座の情報が事前に確認できていること

お申し込み時には、納付書のアップロードが必須となります。

請求書カード払い Powered by Winvoice

- 手数料2.9%(非課税)

- 1請求あたりの最低支払手数料は600円

- 日本国内の法人または個人事業主(適格請求書発行事業者)が発行する請求書等の支払いに利用可能

会員登録に関しては、法人は書類提出不要ですが、個人事業主は顔写真付きの身分証明書のアップロードが必要となります。

会員登録が完了すると、最短で即日から利用できます。

ラグジュアリーカードでは、2025年3月6日(木)以降のご利用分より、「請求書カード払い Powered by Winvoice」以外の請求書カード払いサービスは、ポイント進呈の対象外となりました。

つまり、ラグジュアリーカードで「請求書カード払い」を利用する場合は、必然的に本サービスを利用することになりますね。

請求書カード払い「OBS」

- 手数料3.0%(税別)

- 振込金額1万円(税込)以下の場合、利用手数料が一律330円(税込)

- 申込資格は個人事業主・法人

ご利用いただけるのは、国内発行のMastercard・Visa・JCBブランドのカードです。

振込名義人はお好きな名前で指定することも可能なので、柔軟に対応できます。

振込日は、カード支払い申請日の5営業日後から指定OKです。

ただし、対象は日本国内の法人が発行した請求書に限られる点だけご注意ください。

アメックスは使える?

上記のほぼすべてのサービスでアメックスブランドのカードは利用できないのですが、唯一「支払い.com」でセゾンアメックスとMUFGプラチナアメックスが利用できます。

また、アメックスのビジネス・カード(アメックス発行のビジネス・グリーン、ビジネス・ゴールド、ビジネス・プラチナ)で、「請求書カード払い by GMO」が利用可能になりました。

個人事業主でも利用可能ですが、適格請求書発行事業者登録番号(インボイス登録番号)をお持ちのカード会員のみが対象です。

手数料は以下の通りです:

・請求書1枚あたり50,000円未満の場合:一律1,500円(税込)

・請求書1枚あたり50,000円以上の場合:請求書金額(税込)の3%

注意点として、請求金額の一部をカード払いにしたり、複数のカードで1枚の請求書を分割して支払うことはできません。

また、請求書のアップロードが必要で、利用には審査があります。

さらに、適格請求書発行事業者登録番号(インボイス登録番号)を持つ取引先が発行した請求書のみが対象です。

なお、メンバーシップ・リワードのポイントは、手数料を含む利用額全体に対して付与されます。

請求書カード払い byGMO|クレジットカードはアメリカン・エキスプレス(アメックス)

請求書カード払い byGMO|クレジットカードはアメリカン・エキスプレス(アメックス)

サービス比較のポイント

サービスを選ぶ際に最も分かりやすい比較ポイントは、手数料の安さです。

もちろん、手数料は安ければ安いほど良いのですが、各サービスには異なる利用条件があるため、安いサービスが必ずしも利用できるとは限りません。

例えば、最低利用金額が設定されている場合や、請求書の提出が必要な場合、取引先が法人でないと利用できないケースなどがあります。また、カード会社側がサービス会社や支払い金額によって制限をかけることもあります。

そのため、手数料の安さを優先しつつ、利用条件を満たすかどうかを確認することが重要です。

| 法人、個人事業主向けのサービス | 手数料率 | 10万円支払った際の手数料 | 請求書不要 | 取引先法人番号不要 | 社会保険料納付 | |

|---|---|---|---|---|---|---|

| 請求書カード払い Powered by Winvoice | アプラスが発行するMastercard(ラグジュアリーカード含む)、 Visa、JCBのクレジットカード | 2.9%(税込) | ¥2,900 | |||

| マネーフォワード 請求書カード払い for Startups | 国内で発行されたVisa/Mastercard/JCBブランドのクレジットカード・デビットカード・プリペイドカード | 2.97%(税込) 10万円未満は一律3,000円 | ¥2,970 | 〇 | ||

| INVOYカード払い | Visa、Mastercard、JCB | 3%(税込) 1万円未満は一律300円 | ¥3,000 | 〇 | ||

| 三井住友カード 請求書カード払い Powered by Winvoice | 国内発行のVisa、Mastercardブランドのクレジットカード、デビットカード、プリペイドカード | 3%(税込) 2万円未満は一律300円 | ¥3,000 | 〇 | ||

| 請求書カード払い by GMO | アメックスのビジネス・カード(アメックス発行のビジネス・グリーン、ビジネス・ゴールド、ビジネス・プラチナ) | 3%(税込) 5万円未満は一律1,500円(税込) | ¥3,000 | |||

| DGFT請求書カード払い | Visa、Mastercard、JCB、Diners、セゾンカード | 請求金額(税込)の3.3%(税込) 1万円以下は一律300円(税抜) ※キャンペーンで9月30日申請分まで2.0%(税別) | ¥3,300 | |||

| 請求書カード払い「OBS」 | Mastarcard、Visa、JCB | 請求金額(税込)の3.3%(税込) 1万円以下は一律330円(税込) | ¥3,300 | |||

| 支払い.com | Visa、Mastercard、JCB、セゾンカード、UPSIDER | 4.4%(税込) UPSIDER は3.3%(税込) | ¥4,400 | 〇 |

VisaはBPSP(Business Payments Solution Provider)、MastercardはBPAP(Business Payment Aggregator Program)、JCBはBPPS(BtoB Payment Service)という呼ぶ仕組みです。

2023年10月1日 作成

2026年1月19日更新

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments