ポイント投資は、元手なしでお手軽に始められる投資です。ポイントだけで投資できる人も中にはいるかもしれませんが、多くの方は、ポイント投資だけでは「老後2000万円問題」の備えとしては心もとない、と感じるのではないでしょうか。

そこで本気で「老後2000万円問題」の備えを目指す方におすすめしたいのが、「クレジットカード」を使って「投資信託」を「つみたてNISA」で「積立て」る投資です。

もっとくわしく言うと「楽天カード」で「投資信託」を「つみたてNISA」で積立てる投資です。

投資信託の積立を楽天カードで決済すれば積立額の1%の楽天ポイントが貯まります。さらにつみたてNISAを活用すれば、利益に税金もかかりません。

貯めた楽天ポイントもつみたてNISAでの投資信託の積立にも使えます。ポイント投資もしつつ、不足分を楽天カードで積立てられます。

なぜ「クレジットカード」で「つみたてNISA」で「投資信託」を積立てるのがいいのか?

分散投資でリスクを減らす「投資信託」

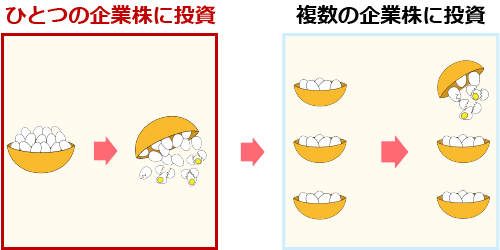

株は一つの企業の業績によって価格が上がったり下がったりします。その会社が急成長すると、株も何倍もの価格になり大きく利益が出ることもありますが、その反面、会社の業績が急激に悪化して大きく損をしてしまう可能性もあります。

投資の世界には「卵は一つのカゴに盛るな」という格言があります。

ひとつのカゴに卵を全部入れると、落とした時に全部の卵が割れてしまいます。けれど別々のカゴに分けて入れておけば、一つのカゴが落ちても、他のカゴの卵は無事で済みます。

ひとつの企業の株だけに投資するのは、まさに一つのカゴに卵を入れている状態です。

それならいくつもの会社の株に投資すれば良いんじゃないの?がまさに投資信託です。投資信託は、いくつもの会社に、いくつもの不動産に、いくつもの国に分散して投資して一つのパッケージにし、投資のプロが運用しています。

たとえば日本株式の投資信託であれば、一企業の成長ではなく、たくさんの日本企業の成長、つまり日本経済の成長に投資をするのです。

いくつもの会社の株を自分で買うのはたくさんの資金が必要です。投資信託なら、少額から分散して投資ができるのです。株式投資がダメということではありませんが、投資の専門知識を持たない一般の人が、限られた資金でリスクを少なく投資できるのが投資信託です。

購入価格を安定させる「積立」

まとまった大きな資金が手元になくても始めやすいのが「積立」で投資する積立投資です。積立投資は、銀行に毎月一定額を預金する積立預金と同じように、毎月一定の額を投資する投資方法です。

投資は安く買って高く売ればそれだけ利益がでますが、もうちょっと安くなったら買おうとか、もうちょっと高くなったら売ろう、と思っていても、なかなか思い通りの価格で売買できません。

プロでもなかなか予想が難しいのですから、一般の人がいいタイミングで売買するのは至難の業です。買った直後に価格が下がったりしたら、精神的にも疲れてしまいますよね。

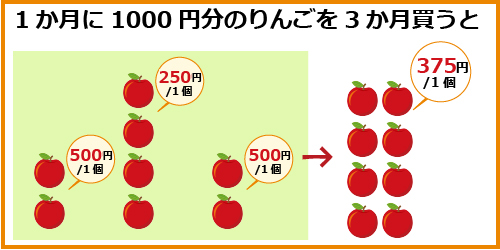

積立投資では、価格に関係なく毎月決まった日に一定の額の投資をします。これによって、価格が高い時には数が少なく、価格が安い時にはたくさん買うことができます。

たとえば、

- 毎月1,000円分のリンゴを買う

- 今月は1個が500円だったので2個買った

- 次の月は1個が250円に下がった

- 1個500円で買ったリンゴの価値は半分になったが、その代わり1,000円でリンゴを4個買える

- 翌月、リンゴの価格が500円に戻ると、持っているリンゴは8個になり、1個375円×8個=3,000円分の価値のリンゴを持っていることになる

イメージなので極端な例えですが、毎月一定の額をコツコツと積立てていくことで、価格が上がった月は、買えるリンゴの数は少ないけれど、持っているリンゴの価値が上がります。

価格が下がった月は、持っているリンゴの価値は下がるけれど、たくさんのリンゴを買えます。結果として購入価格が安定する効果が期待できます。

いつ買えばいいのか、と価格とにらめっこする必要もありません。価格が下がってもたくさん買えるチャンス!と精神的にも良いのが「積立」です。

非課税になる制度「つみたてNISA」

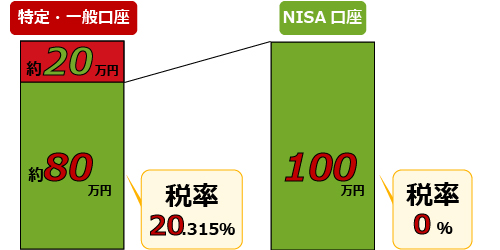

投資信託への投資から得た利益には約20%(20.315%)の税金がかかります。100万円の利益が出たら約20万円を税金として納めます。かなり大きな額です。

つみたてNISAは、投資信託への積立から得た利益に税金がかからない制度です。

つみたてNISAを利用すれば、年間40万円まで、最大で20年間、つまり最高で800万円分の投資から得られた利益には税金がかかりません。

さらに、つみたてNISAで扱う投資信託は、以下の金融庁が定めた厳しい条件をクリアしています。

- 販売手数料0円

- 信託報酬(運用にかかる経費)が少ない

- 20年以上運用する

約6,000本ある投資信託の中から約170本にまで絞られているので、かなり選びやすいのです。(つみたてNISAの投資信託の数は証券会社によって違います。170本すべてから選べるわけではありません。)

お得にポイントが貯まる「クレジットカード」

投資信託の積立にクレジットカードを使うと、そのクレジットカードのポイントが貯まります。中でも楽天カードは群を抜いてポイントが貯まりやすいんです。

投資の専門家ではない方も、「投資信託」でリスクを分散し、「積立」で購入価格を平準化し、長期運用することでリターンを安定させられます。さらにクレジットカードとつみたてNISAを活用することでポイントも税金もお得に投資できるのです。

そんな投資信託に積立てられるクレジットカード「楽天カード」「セゾンカード・UCカード」「エポスカード」それぞれの特徴を紹介します。

積立投資でポイントが貯まるお得なクレジットカード比較!

投資信託への積立額の1%のポイントが貯まるのは楽天カードだけ

日本で一番使われているクレジットカード、楽天カードは、楽天証券で「投資信託への積立投資」ができます。 ただし楽天カードからは、株など投資信託以外への投資はできません。

楽天カードでの積立投資は毎月100円からと少額から設定でき、積立額の1%(100円につき1ポイント)の楽天ポイントがもらえます。毎月10,000円を積立投資をしたら、1年間で1,200ポイント(1,200円相当)がもらえる計算です。もちろん、もらったポイントは投資に使えます。

買い物と同じように投資した金額の1%のポイントがもらえるのは楽天カードだけです。とても魅力的ですが、クレジットカードからの積立には上限額があり月に50,000円までです。それでも、年間最大6,000ポイントももらえるのです。

楽天証券ではポイントを投資信託に積立投資できます。毎月の積立てにポイントを使って、残りを楽天カードで投資するといった設定もできます。月に500ポイント以上投資信託に投資するとSPU(スーパーポイントアップ)の条件クリアで、楽天市場の商品がポイント+1倍にもなります。

そして、楽天銀行と楽天証券の口座連携サービス「マネーブリッジ」、と「楽天銀行ハッピープログラム」に登録して、投資信託の残高が10万円を超えると10万円につき毎月4ポイントもらえます。

さらに楽天カードを使った投資信託の積立は、利益に税金のかからないつみたてNISAも使えます。楽天証券で扱っているつみたてNISA対象の投資信託は152本(2020年1月31日現在)とかなり多く、ほとんどの対象投資信託を扱っています。

「楽天カード」で「投資信託」に「積立て」た金額の1%のポイントがもらえて、投資信託を持っているだけでもポイントがもらえる、つみたてNISAも使えて税金もかからない、こんなお得な積立投資は他にはありません。

楽天カードを普段から使っている人はもちろん、持っていない人も今すぐ楽天カード(年会費無料)を作って始めたいくらい魅力的です。

楽天カード以外にもお得に積立投資ができるクレジットカードがあります。人気のクレジットカードでできる積立投資について紹介します。

2つの投資信託から選ぶだけ、永久不滅ポイントも投資できる簡単投資 セゾンカード・UCカード

セゾンカード・UCカードで貯まる「永久不滅ポイント」は永久に消えないポイントです。さらに永久不滅ポイントを投資に使うことで消えないだけではなく増せるのです。

永久不滅ポイントには、ポイントをポイントとして増やす「ポイント運用」もありますが、ポイントで本物の金融商品を購入するには「セゾンポケット」を使います。

セゾンポケットは、永久不滅ポイントやセゾンカード/UCカードで積立投資ができるサービスです。セゾンカード・UCカードユーザーなら、スマートフォンと本人確認書類があれば、簡単に口座を開いて投資を始めらます。

セゾンポケットでは永久不滅ポイントは100ポイント450円として、100ポイント単位で利用できます。

毎月の積立金額と使うポイントを設定しておけば、ポイントで足りればポイントだけで、足りなければ不足分はクレジットカードから積立てていけます。

セゾンポケットでは、投資信託と国内株式をあわせてクレジットカードからの利用上限は月額50,000円までです。

投資できるのは、2本の投資信託と約130の国内株式です。

セゾンポケットでは、投資信託に売買手数料はかからず、月に1,000円から積立てられます。

積立てられる投資信託は、「セゾン・バンガード・グローバルバランスファンド(安定志向)」と「セゾン資産形成の達人ファンド(成長志向)」です。たくさんの投資信託の中から何を選んでいいのかわからない初心者でも安定か成長かを選ぶだけなので、簡単です。

セゾンポケットの投資信託の積立てには、つみたてNISAも使えるので税金を気にせず積立てていけますね。

もう一方の、国内株式の積立は月々5,000円からで、積立金額の0.5%の売買手数料がかかります。国内株式も約130ほどに銘柄をギュッと絞っているので、銘柄が比較的選びやすいです。配当のある株なら積立てた投資金額に応じて配当金がもらえるのも楽しみです。

クレジットカードから投資に積立てた分には、「カードショッピング利用1,000円につき1ポイント」の通常の永久不滅ポイントは付きませんが、6回の積立金額に対して0.1%分の永久不滅ポイントがもらえるオリジナルポイントプログラムがあります。

公式サイトでは、投資信託でも株でも毎月10,000円ずつ6回積立てたとすると、合計金額の60,000円の0.1%にあたる12ポイントがもらえるとしています。1ポイント5円で換算しているので、このポイントを再投資するなら1ポイント4.5円(100ポイント450円)なので、もう少し率が悪くなります。

セゾンカード・UCカードでの積立投資でもらえるポイントはそれほどありませんが、永久不滅だからとただポイントを貯めているだけではもったいないです。難しい投資の知識もいらなくて簡単に始められるポケットセゾンで投資してみませんか。

永久不滅ポイントの使い道の一つとしてコツコツ「積立投資」すれば、いずれ大きくなって返ってくる可能性があります。ポイントの現金化としてもおすすめです。

tsumiki証券での積立投資でエポスカードからエポスゴールドカードへお得にランクアップ!

エポスカードではtsumiki証券で投資信託の積立ができます。最低積立金額は3,000円からで、上限は50,000円までです。

tsumiki証券はいい意味で投資を感じさせない柔らかく優しい雰囲気のサイトです。tsumiki証券ではシンプルでわかりやすい4つの投資信託を扱っています。

- セゾン・バンガード・グローバルバランスファンド(世界中の株や債券に分散投資 安定した運用)

- セゾン資産形成の達人ファンド(海外の株を中心に投資)

- コモンズ30ファンド(日本の大手企業にまとめて投資 国内安定型)

- ひふみプラス(日本のこれから成長していく企業を中心に投資)

tsumiki証券で扱っているこれらの投資信託はつみたてNISAの対象なので、年間40万円分の積立を売却した時の利益には税金がかかりません。

さらにtsumiki証券でエポスカードを使っての積立投資では、通常のエポスポイントは貯まらないものの、「がんばってるね!ポイント」として積立金額の0.1~0.5%のエポスポイントがもらえます(毎年0.1%ずつアップ)。毎月1万円づつ積立てたとすると、1年目は12万円の0.1%の120ポイント2年目は0.2%の240ポイント、5年目以降は600ポイントがもらえます。

tsumiki証券でも貯まるエポスポイントですが、tsumiki証券ではポイントは投資には使えません。とはいえエポスポイントは、マルイでのショッピングを始め、さまざまなギフトカードやマイル、ポイントに交換できる便利なポイントなので使い道には困りません。

普通のエポスカードでも、tsumiki証券でそこそこポイントが貯まります。ですがエポスゴールドカードなら、もっとポイントが貯まります。

エポスゴールドカードには、年間の利用金額に応じた「ボーナスポイント」があります。

- 50万円以上…2,500ボーナスポイント

- 100万円以上…10,000ボーナスポイント

がもらえます。そしてtsumiki証券で自分のために投資している積立金額もゴールドカードの年間の利用分として加算されるのです。

もちろん、積立年数に応じてもらえる「がんばってるね!ポイント」ももらえます。

tsumiki証券で積立てられる上限の50,000円をエポスゴールドカードで毎月積立てると、年間で60万円なので、「ボーナスポイント」の2,500ポイントがもらえます。

さらに年間利用額50万円以上でエポスゴールドカードの翌年以降の年会費無料になる条件も、投資信託への積立てだけでクリアできてしまいます。

年間の利用金額のすべてを積立投資でまかなえなくても、普段利用するクレジットカードの金額と投資信託に積立てる金額とを合わせて50万円を超えれば、エポスゴールドカードの年会費無料でゴールドカードの特典が使えます。

ポイント還元率もエポスカードの2倍、ポイントの有効期限も無期限に、さらに空港ラウンジも無料で使えるなどたくさんのプレミアムなサービスが付いてくるエポスゴールドカード。

エポスゴールドカードにランクアップもできて将来に向けての資産も作れるtsumiki証券で積立投資を始めてみませんか。

クレジットカードで積立投資を始めよう!

投資をしたことのない方にとって投資は、難しそう、面倒くさそう、お金が減りそうで怖いといったイメージが少なからずあるかと思います。けれども「投資信託」にコツコツ「積立て」ることでリスクを少なくできますし、つみたてNISAを利用すれば税金がかからなくなり手元に戻ってくる金額が増えます。

ここで紹介したクレジットカードでの投資信託への積立は、一度設定してしまえば、手間も時間もかからず拍子抜けするくらいほったらかしです。そして少しずつ投資を続けて行った先には、複利の力で「老後2000万円問題」を不安に感じないくらいまで大きく膨らんでいるかもしれません。

まずはリスクのないポイント投資から、そして「投資信託の積立て」へと自分に合った方法で無理なく投資のはじめの一歩を踏み出してください。

2020年7月2日 作成

2020年9月9日更新

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments