金融庁が公表した報告書を発端に降って湧いた「老後2000万円問題」。夫婦でひと月の生活費が5.5万円不足、老後の30年間で1,980万円足りません。

もちろん、あくまで平均値での試算で、状況は人それぞれです。しかし「人生100年時代」という言葉がすっかり定着し、年金も退職金も大きな期待ができなくなりつつある今、少しでも老後に備えなくちゃいけない!と考えた方も多いことでしょう。

と同時に急に2,000万円足りないと言われても何をすればいいの?貯金?投資?と思われた方も多いのではないでしょうか。

ご存じのように銀行の預金金利はメガバンクの普通預金で0.001%、定期預金でも0.01%です。100万円を1年間預けて普通預金なら10円、定期預金でもわずか100円の利息しかつきません。

金利がよいと言われているネット銀行の定期預金でも0.02%〜0.03%ですから、よくて300円です。

「銀行の預金がだめなら投資?でも投資ってなんだか難しそうだし、お金が減ることもあるんでしょ?」

と思っている方にぜひオススメしたいのが、「ポイント投資」です。

この記事によって分かること

リスクなし!元手なし!現金化できるポイント投資をはじめよう!

最近、楽天ポイントやLINEポイント、Tポイントなどのポイントを使って投資できるサービスが増えてきました。

QRコード決済を使ったコンビニエンスストアでの買い物や飲食店での食事、クレジットカードからのスマホ料金や光熱費、ネットショッピングの支払い、時にはポイントが何倍にもなるキャンペーンなどで貯まったポイントで投資が始められるのです。

ポイントを使った投資は、元手なし、リスクなしです。しかもスマホだけで簡単に投資ができます。

「ポイント投資」と「ポイント運用」の違い

ポイントを使った投資には「ポイント運用」と「ポイント投資」の2種類があります。

「ポイント運用」は金融商品の値動きに連動しポイントが増減

各社が提供しているサービスは、ポイントをポイントとして運用するサービスを「ポイント運用」、ポイントで本物の金融商品を購入できるサービスを「ポイント投資」と区別しています。

ポイントをポイントとして運用する「ポイント運用」では、株や投資信託の値動きに連動してポイントが増減します。実際の金融商品を買うわけではないので、運用したポイントは引き出す時もポイントです。

「ポイント投資」はポイントで金融商品を購入

オススメなのはもう一方の「ポイント投資」です。ポイント投資では、証券会社で実際の金融商品(株や投資信託など)をポイントを使って購入します。

ポイントを使った投資といえども、本物の金融商品を購入するので、それぞれのポイントが使える証券会社の口座を開く必要があります。

口座開設はオンラインで簡単にできる

証券会社に口座を開くとは言っても、スマホで本人確認証の写真を撮ってアップロードするだけで簡単に口座開設の手続きができます。コピーをとって郵送したりなど面倒な手続きは必要ありません。

株や投資信託へのポイント投資もスマホアプリやスマホ専用の見やすい管理画面から簡単に売買できます。そしてもちろん、ポイントで購入した金融商品を売却すれば現金が受け取れます。

せっかく投資して増やすなら本物の金融商品を購入してポイントを現金化できる「ポイント投資」のほうが嬉しいですよね!まずは気軽に「ポイント投資」を始めてみましょう。

雪だるま式にお金が増える複利効果とは?

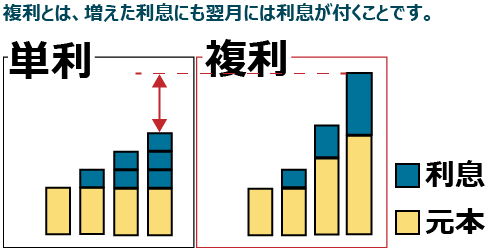

複利とは、増えたお金にも利息がついて雪だるま式にどんどん大きくなっていくことを言います。

- 単利……元本に対して一定の利子が付く

- 複利……元本+利子に利子が付く

ポイント投資が、いくらリスクなく始められると言っても、ポイントを投資したところでたいした金額にならないのでは?と思われる方もいるでしょう。

ネット銀行定期預金、利息は0.03%

仮に金利の良いネット銀行の定期預金(0.03%)に毎月1,000円づつ7年間積み立てたとすると

- 1,000×12ヵ月×7年=84,000

なので84,000円を銀行に預け入れたことになります。7年後には定期預金の利息がついて84,000円が84,087円に。7年間でたった87円の利息しかつきません。

7年間コツコツ積み立てて付いた利息より、ATMで時間外に引き出す1回の手数料のほうが高いのです。これでは意味がありません(定期預金なので実際には引き出せませんが)。

ポイント投資なら複利効果でどんどん増える

今度は毎月1,000円(1,000ポイント)をポイント投資してみます。

同じように7年間、分配金なしの投資信託にコツコツ積み立て続けて、年間5%のリターンで運用できたとすると積み立てた金額84,000円に対して、複利の効果も手伝って100,329円になります。なんと7年間で16,329円も増えたことになります。

複利効果は長く続けるほど大きくなる

1,000円を年間5%のリターンで運用できたとしましょう。

- 1年目……1,000円の5%の50円が増えて1,050円に

- 2年目……1,050円の5%、52.5円増えて1,102.5円に

- 3年目……1,102.5円の5%が増えて1,157.6円に

増えた分もまた運用してだんだんと大きくなっていくのが複利効果です。

最初のうちだけ見ると、ちまちましていて、たいして増えないなと思われるかもしれません。しかし複利の効果は長く続ければ続けるほど大きくなります。

1,000円(1,000ポイント)を40年間、毎月投資し続けて、年間5%のリターンで運用できたとしましょう。投資した金額480,000円に対して、40年後には1,526,020円にもなります。40年で元の投資した金額の3倍以上になる計算です。

株や投資信託などの投資の場合は、銀行の預金のように年利◯%で増えると決まっているわけではありませんし、毎年毎年同じ利回りで運用できるわけでもありません。良いときもあれば悪いときもあります。

その悪い時にやめずに積み立て続けられれば、平均で年間5%での運用は過去の実績から見てムリな想定ではありません。

決して大きな金額でなくても、コツコツと積み立てていけば複利の力で大きな資産を作れます。

まずはお金が減るリスクもないポイント投資で、複利のパワーを体感してみませんか。

次回は、すぐに始められて、現金化できるオススメの「ポイント投資」を紹介します。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- 【2025年12月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 上級会員に「飛び級」でなれるステータスマッチ!ホテルや飛行機で特別扱い

- 海外でクレジットカードを利用したときの海外事務手数料は?

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- マイル還元率が高い!マイルがみるみる貯まるクレジットカード7選!

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments