コインスターは、米国生まれのサービスであり、たまった硬貨を手軽に換金できる。コインスターマシンに大量の硬貨を投入すると、毎分600枚以上のスピードで枚数と金額を計算し、手数料を除いた金額の引換券を発行する。引換券は設置店舗で商品券や紙幣に交換可能である。1回の利用で最大5万円まで投入可能である。

両替手数料は投入金額の9.9%である。郵便局が硬貨の両替を何枚でも無料で引き受けていた時代には、コインスターの優位性はなかったが、郵便局での硬貨預け入れが有料になったことで、枚数によってはコインスターの方がお得になるケースが出てきて、注目を集めた。

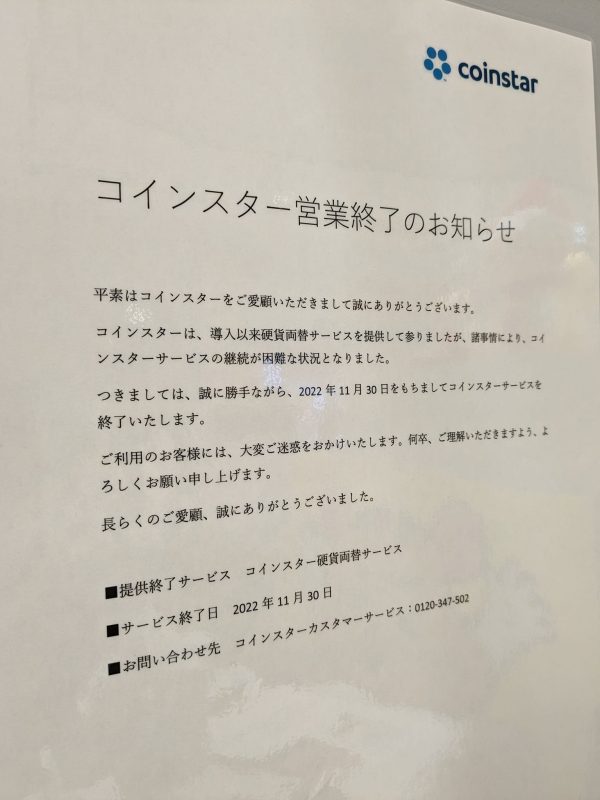

コインスターは2025年までに日本国内で4,000台の設置を目指し、2022年5月までに約270台の設置が進んでいたが、2022年12月31日をもって全サービスを終了した。

ここにきての日本撤退。9.9%の手数料を取っても事業継続が困難になった背景がある。

コインスターの換金手数料9.9%は高くなかった

コインスターが数年前に日本に上陸した当初は、9.9%もの手数料を支払ってサービスを利用する人がいるのか疑問視されたが、銀行が硬貨の取り扱いに手数料を課すようになり、ゆうちょ銀行も手数料を取り始めたことで、急速に存在意義が高まった。

商店では釣銭を用意するコストが高まり、キャッシュレス決済に対応しないと、現金のハンドリングコストが増大していくことになる。

現金のハンドリングコストが収益を圧迫

利用者数・利用額が急速に伸びている中での撤退であった。

ゆうちょ銀行の硬貨両替が「硬貨取扱手数料」として有料化されたのは、2022年1月17日だ。

ゆうちょ銀行は硬貨取扱料金を新設した。窓口での預け入れは硬貨51枚から、手数料がかかる。たとえば51枚〜100枚は550円だ。

また、ATM硬貨預払料金が新設され、硬貨1枚から料金がかかる。ATMは預け入れ1回につき100枚までで、1〜25枚110円、26〜50枚220円、51〜100枚330円。

これは衝撃的な発表だ。ブタの貯金箱から1円玉を100枚取り出して、ゆうちょ銀行に預けようとすると、預金が増えるどころか減ることになる。

現金で買い物するときに手数料はかからないが、入出金など取扱いには多くのコストがかかる。

小銭の取り扱いが銀行にとっても我々消費者にとっても、コストであることが可視化されれば、一気に忌避する流れになるのは間違いない。

ゆうちょ銀行での手数料計算は枚数ベース。一方、コインスターは金額ベースである。

ゆうちょ銀行に1円玉を持ち込めば手数料負けするが、コインスターはそれがない。

行き場を失った大量の1円玉がコインスターに流れ、急速に収益が悪化していったと思われる。

金融機関の硬貨取扱手数料の導入や値上げにより、現金のハンドリングコストは急速に増大した。

金融機関への入金にかかるコストもさることながら、輸送費の上昇も採算悪化に拍車をかける。

コインスターのマシンはスーパーやショッピングモールに設置され、引換券での買い物による売上増が期待されたが、キャッシュレス決済の浸透やセルフレジの増加により、買い物客の両替需要が減少していったものと推測する。

小売店舗に支払われる設置料負担も重荷になったのではないだろうか。

金融機関が硬貨の受け入れを忌避する今こそ必要とされるサービスであったが、現金のハンドリングコスト増大に抗うことはできなかった。

現金派の救世主がまた一つ減ってしまったが、キャッシュレス社会の実現という意味では追い風になる。

では今手元にある小銭はどうしたらいいか

豚の貯金箱や500円玉貯金、神社の賽銭箱に貯まった小銭は従来であれば無料で銀行に預け、紙幣など額面の大きなお金に交換してもらうことができた。

しかし、近年では大量の小銭を銀行に預けたり、大きな紙幣に交換したりするだけでも手数料が発生するようになりつつある。

せっかく貯めたお小遣いから手数料を持っていかれてしまうとなると、その額も気になるところだ。

少額の小銭が大量にあると手数料の方が高くつく場合も?

1円玉や5円玉といった少額の硬貨やお財布の中の端数を貯金箱に貯金されているような場合、硬貨の枚数が多くなればなるほど手数料が高くなる。場合によっては貯金のほとんどが手数料に消えてしまうこともある。

もし、ご自宅に大量の硬貨が入った貯金箱をお持ちの場合は、今後は手数料のかからない少量の硬貨を少しずつ金融機関に入金するか、小銭のまま店舗や自動販売機、お賽銭や募金などで利用するのがいいかもしれない。

また、硬貨の入金や出金ができない金融機関を利用する場合、1,000円以下の残高を出金する際には、硬貨の出金が可能な他の金融機関に振込をする必要があり、その際の振込手数料も本人の負担となる。

最近聞くことが多くなった「大量硬貨取扱手数料」とはどういったものなのだろうか。

大量硬貨取扱手数料とは

大量硬貨取扱手数料とは、銀行などの金融機関において一度に多くの硬貨を預けたり、払い戻したりする際にかかる手数料のことだ。

金融機関によって、硬貨入金整理手数料等、呼び名が異なることがあるが、基本的に内容は変わらない。

金融機関の窓口での預け入れ、ATMを利用した預け入れの場合でも一度に大量の硬貨を預け入れしようとした場合に手数料が発生する。

この手数料は、硬貨の数を計数後に振り込みを取りやめる場合や振込み金額を変更される場合でも、数えた硬貨の枚数の手数料が必要となる。

1日に複数回に分けて硬貨を入金する場合でも、合算した硬貨枚数に合わせた手数料が必要となる場合がほとんどだ。

また、手数料は預け入れをする硬貨とは別に用意をする必要があるのが注意点だ。

ただし、募金や義援金として硬貨を入金される場合には、預け入れ手数料が無料となる金融機関が多くなっている。

三井住友銀行

三井住友銀行では、硬貨入金整理手数料と呼んでいる。

1日に300枚までは無料で預け入れをすることができるが、301枚から500枚までは550円(税込)、501枚から1000枚までは1100円(税込)、1001枚以上は500枚につき550円が加算される。

三菱UFJ銀行

三菱UFJ銀行では、現金入金および現金振込の場合、大量硬貨取扱手数料として硬貨100枚までは無料、101枚から500枚までは550円(税込)、501枚以上1000枚までは1100円(税込)、1001枚以上は1650円(税込)、以降500枚毎に550円が加算される。

ATMをご利用の場合、硬貨の預け入れは平日のみで、一度に預け入れができる限度数は100枚以内、8時45分から21時までの間でしたら無料で入金できる。

みずほ銀行

みずほ銀行では、2020年4月より大量硬貨取扱手数料が必要になった。

ATMを利用する場合もしくは窓口で100枚以下の硬貨を預け入れる場合、手数料はかからない。

しかし、窓口で101枚以上の硬貨を預け入れる場合、硬貨の枚数に応じた手数料が必要だ。

101枚以上500枚までは550円(税込)、501枚以上1000枚までは1320円(税込)、1001枚上で1980円(税込)、以降500枚毎に660円が加算される。

りそな銀行

りそな銀行では、2021年10月1日より窓口による硬貨入金整理手数料が変更になっている。

硬貨1枚から500枚まで660円(税込・ただし1日1回100枚まで無料)、501枚から1000枚まで1320円(税込)、1001枚から1500枚まで1980円(税込)、以降500枚毎に660円が加算される。

新生銀行

新生銀行では、基本的に窓口での現金の取り扱いはない。また、ATMでの硬貨の取扱もない。

セブン銀行

セブン銀行ATMでは、硬貨の取り扱いはない。入金や出金は紙幣での取り扱いのみとなっている。

楽天銀行

楽天銀行では、みずほ銀行の一部ATMを除き、硬貨を利用することはできない。また、硬貨の取り扱いは1,000円単位となる。

ゆうちょ銀行でも有料に

多くの金融機関ではすでに大量硬貨取扱手数料が必要となってきているのと、金融機関によってはすでにATMで硬貨の取り扱いが終了しているところもある。

これまでゆうちょ銀行だけは一度に大量の硬貨を持ち込んだ場合でも手数料がかからず、硬貨から紙幣へ両替してもらうことができた。

しかし、2022年1月17日からゆうちょ銀行でも手数料がかかるようになった。

ゆうちょ銀行のATMを利用する場合、「ATM硬貨預払料金」という名称で硬貨を伴う預け入れや払い戻しの際に硬貨枚数1枚から手数料が発生する。

預け入れの場合、硬貨枚数1枚から25枚で110円(税込)、26枚から50枚で220円(税込)、51枚から100枚で330円(税込)、払い戻しの際には、硬貨枚数1枚以上で110円(税込)の手数料がかかるようになった。

ゆうちょ銀行の窓口を利用する場合、硬貨枚数1枚から50枚までは今後も引き続き、無料で入金が可能だ。

しかし、硬貨枚数51枚から100枚までは550円(税込)、101枚から500枚までは825円(税込)、501枚から1,000枚までは1,100円(税込)、1,001枚からは500枚ごとに550円(税込)が加算される。

2024年4月1日から硬貨取扱料金が改定される

硬貨1枚から100枚まで無料、101枚から500枚まで550円になる。500枚までは値下げである。

中期経営計画の見直しを検討する中で、お客さまのご負担の軽減のため、料金を改定するとのことだ。

キャッシュレス時代は小銭を溜め込まないことが重要

大量硬貨の預け入れに手数料がかかることで、小売店や神社などこれまで小銭が当たり前だった世界にも衝撃が走りつつある。

毎日の生活の中で現金を利用することで、知らず知らずのうちに小銭が貯まっていってしう方も多いはず。

パンデミック以降、紙幣や硬貨に付着する細菌に神経質になっている方も多くいるし、キャッシュレスが叫ばれている中で、小銭入れの小さなお財布を使われている方も増えている。

現金主義であった昭和の時代から平成、令和と進み、最近では現金以外の決済方法しか利用できない店舗も出てきている。

硬貨は店舗にとっても消費者にとってもコストがかかるものになりつつある。

小銭の利用価値が狭まっていく前に、お手元の小銭や小銭貯金をできるだけ負担のない形で金融機関に預けたり、募金やお買い物で利用しておくことをおすすめしたい。

また、クレジットカードやデビットカード、プリペイドカード、電子マネーのような現金が不要な決済方法についても自分に合うものを見つけておくことも大切だ。

2022年12月25日 作成

2024年2月26日更新

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

クレジットカードを選ぶとき、「ポイント還元率が高いから」「キャンペーンが魅力的だったから」「周囲が使っているから」といった理由で選んでいませんか?もちろん、それらも立派な判断材料です。しかし、目先のお得さばかりを追い求めてカードを増やしていくと、ポイントが分散してしまい、結果的に思ったほど貯まらない…ということも少なくありません。その原因は、「入口」にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つを掛け合わせて分析することで、はじめて“本当に使える”クレジットカードが見えてきます。なかでも最も重要なのが、「出口=目的」を明確にすること。何を得たいのかがはっきりすれば、カード選びも自然と決まります。当サイトでは、「出口から逆算して決済金額に最適化する」ことを提案しています。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

今週の人気記事TOP10

- 【2025年7月】超おすすめのクレジットカード!500枚から厳選したカード10枚

- プライオリティ・パスが付帯しているクレカで世界1,700か所以上の空港ラウンジが使える

- プライオリティ・パスで使える日本国内の空港ラウンジ。国内線利用時も使える

- 【2025年版】自動車税・固定資産税など地方税のお得な支払い方法!

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 海外でクレジットカードを利用したときの海外事務手数料は?

- マリオットボンヴォイアメックスが出張が多い経営者や旅行好きな個人事業主に

- 超おすすめの法人カード。人気カード27枚から厳選!

- 経営者や自営業者(個人事業主)は法人カードを使い倒せ!法人カードの基礎知識

- アメックス×ダイナース×マリオット対応|マイル移行先完全マップ【2025年版】

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments