ミライノカード PLATINUM (JCB)、ミライノカード GOLD (JCB)、ミライノカード(JCB)は、2023年11月30日をもって入会受付を終了しています。

「ミライノ カード」は、住信SBIネット銀行に口座をお持ちの方、これから口座を作ろうとお考えの方にも魅力があるカードです。

初年度年会費無料。次年度からは年会費990円(税込)ですが、年間10万円以上のカード利用で次年度年会費も無料にできます。

住信SBIネット銀行の口座をお持ちならば、ログイン画面から基本情報を入力せずに「ミライノ カード」が申し込めます。

ミライノカードの一般カードは

- ミライノ カード(JCB)……引落口座を住信SBIネット銀行に指定すればスマートプログラムのランクUP(カード利用月5万円以上で、ATM引出や他行振込の利用が多い方に向いている)

- ミライノ カード(Mastercard)……海外でのポイント還元率が1.2%、海外旅行保険は疾病治療費も補償(海外へ行く機会が多い方に向いている)

の2種類です。

ご自身のライフスタイルに合ったミライノカードと住信SBIネット銀行の「ミライノ デビット」の組み合わせで、お金の管理がラクになりますよ。

この記事によって分かること

ミライノ カード(JCB)は最大還元率1.0%

ミライノ カード(JCB)は住信SBIネット銀行に口座がなくても作れるカードで、還元率は1%です。

ミライノカードを作るなら、住信SBIネット銀行に口座を持っていたほうがお得。ATM利用・振込手数料が無料になる特典が受けやすくなります。

ポイント還元方法

ミライノポイント(JCB)は毎月の利用金額合計1,000円ごとにミライノポイントが5ポイントが貯まります。還元方法は以下の2つです。

- ミライノ カードの支払総額から差引く→1%

- 現金やJALマイルに交換可能な住信SBIネット銀行のスマプロポイントへ交換→1%

交換レートは下記のようになります。

支払総額から充当する場合

ミライノ ポイント1ポイント=2円相当

スマプロポイントに交換する場合

現金への交換レート:1ポイント=1円相当

JALのマイルへの交換レート:100ポイント=40マイル相当

住信SBIネット銀行の口座から引落&月5万以上の引落でATM手数料が月5回まで無料

「スマートプログラム」は、ランクに応じてATMの利用手数料や振込手数料の無料回数、ボーナスポイントなどの優遇が受けられるサービスです。

口座の利用状況に応じてランク1~ランク4のいずれかが適用になります。

| ATM利用手数料 無料回数(引出) |

振込手数料 無料回数※ 他の金融機関あて |

|

|---|---|---|

| ランク4 | 月15回 | 月15回 |

| ランク3 | 月7回 | 月7回 |

| ランク2 | 月5回 | 月3回 |

| ランク1 | 月2回 | 月1回 |

ミライノ カード(JCB)を作り、引落口座に住信SBIネット銀行の口座を指定、月の引落金額が5万円以上ならばランク2に。ランク2ですとATMの引き出しは月5回まで無料です。

月間のカード支払総額1万円以上で1商品、5万円以上で2商品分にカウントできるのでスマプロランクがアップしやすくなります。

※商品とは、各種預金や各種積立、各種ローン残高など、住信SBIネット銀行の金融商品の事です。

※ミライノ カード(Mastercard)一般は、ランクアップ特典の対象外です。

海外旅行保険は付いているが疾病治療費は補償対象外

ミライノポイント(JCB)には海外旅行傷害保険が付いていますが、疾病治療費は補償対象外です。

さらに携行品損害も補償の対象外。旅行時には他の旅行保険にも入っておくか、疾病治療費と携行品損害費も補償してくれる保険が付帯しているカードを持って行きましょう。

ミライノ カード(Mastercard)は国内0.6%、海外1.2%の還元率

ミライノ カード(Mastercard)は、ミライノポイントではなくスマプロポイントが貯まります。還元率は国内利用で0.6%、海外利用で1.2%。貯まったスマプロポイントは、500ポイント以上100ポイント単位で、現金やJALのマイルに交換可能です。

現金に交換の場合は1ポイント=1円相当、JALのマイルに交換の場合は100ポイント=40マイル相当で交換できます。

疾病治療費も補償してくれる海外旅行保険

ミライノポイント(Mastercard)の海外旅行傷害保険は、疾病治療費も補償対象です。

さらにミライノカード(Mastercard)で購入した商品が壊れたり盗まれたりしても補償してくれる「ショッピングガード保険」付き。

スマートプログラムはランクアップ対象外

ミライノ カード(Mastercard)は、ランクUP特典の対象外です。

スマプロポイントとは?

スマプロポイントとは、住信SBIネット銀行のサービス「スマートプラグラム」によって貯まるポイントです。

スマプロポイントは自分の口座に現金としてキャッシュバックできます(ミライノポイントの有効期限は2年間、スマプロポイントの有効期限は、ポイント付与月の翌々年度3月末)。

ミライノ カードの年会費は年間10万円以上のカード利用で無料になる

ミライノ カードの年会費は990円(税込)です。しかし年間10万円以上カードを利用すれば、次年度の年会費が無料になります。

10万円と聞くと高額に感じるかもしれませんが、ひと月に約8,340円使えば条件を満たせます。

携帯電話料金や光熱費をミライノ カード払いに設定しておけば、普段はミライノ カードで買い物をしなくても年会費を無料にできますね。

電子マネーも使うなら+チャージ用カードの3枚持ちも

ミライノ カードはSuicaなどの電子マネーへのチャージ分はポイント対象外です。

サポートデスクにも電話して確認しましたが、やはり答えは「チャージ分のポイントは付きません」でした。

電子マネーをまったく使わない方には関係のない話ですが、毎日のように電子マネーを使っている方には大きな問題ですね。

チャージをクレジットカードでおこなうのなら、ミライノ カードではなく、電子マネーへのチャージでポイントが貯まるクレジットカードを持ったほうがいいでしょう。

たとえばSuicaでしたら、ビックカメラSuicaカードはSuicaオートチャージ分の還元率が1.5%です。

住信SBIネット銀行に口座があり、Suicaを日常的に利用している方は、

- ミライノ カード

- ミライノ デビット

- ビックカメラSuicaカード(Suicaチャージ専用として)

の3枚持ちにすると取りこぼしなくポイントが貯まります。

nanacoや楽天Edyにチャージするならリクルートカードがおすすめです。

リクルートポイントの還元率は1.2%です。JCBはnanaco(ナナコ)、モバイルSuica、MastercardとVisaはnanaco(ナナコ)、楽天Edy、モバイルSuica、SMART ICOCAへのチャージ分がポイント加算対象になります。

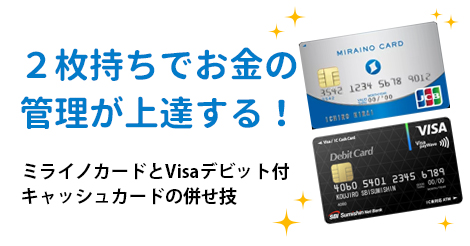

ミライノ カードとVisaデビット付キャッシュカード。2枚持ちでお金の管理がラクになる。

住信SBIネット銀行は、デビットカード「ミライノ デビット」も発行しています。

デビットカードはクレジットカードと違い、決済すると即座に口座から引き落とされます。

自分の口座の総残高分しか使えないので、クレジットカードのように、ついつい使いすぎてしまうこともありません。買い物のたびに現金を引き出す手間もなく、時間を有効活用できます。

デビットカードならATM手数料がかからない

現金は、ATMでの引き出し手数料がかかる場合もあります。現金を引き出さずにデビットカードで支払えば、何度使っても手数料はかかりません。

紛失や盗難、不正利用などのトラブルも、届け出した日から30日前にさかのぼり損害の補償が受けられるので、補償のない現金を持ち歩くよりも安心です。

住信SBIネット銀行のミライノ デビット(Visa)は、同銀行に口座を開設していて日本国内に居住されている15歳以上の個人の方なら、入会審査なし、年会費無料です。

キャッシュカードとVisaデビットの一体型なので、財布もかさばりません。

またVisaブランドなので、世界の200以上の国と地域のVisaマークがある店で買い物ができます。

住信SBIネット銀行「ミライノ デビット」はスマプロポイントが貯まる

「ミライノ デビット」は、デビットカードの中ではトップクラスの還元率。1,000円スマプロポイントがごとに6ポイント貯まります。還元率はMastercardで0.8%、Visaは0.6%。

お金の管理があまり得意ではない方におすすめなのが、この住信SBIネット銀行のミライノ デビットとミライノ カードの2枚持ちです。

日常の買い物をデビットカードで支払い、公共料金や携帯料金など毎月の固定費をクレジットカードで支払います。

こうすればあとから請求書が来て金額を見てびっくりすることもありませんし、デビットカードでは支払えない公共料金や携帯料金だけをミライノ カードで支払う設定にすれば年間10万円の条件も満たして年会費無料になります。

なおデビットカードにもスマプロの優待があり、ミライノ カードと同じように条件を満たせばランクがアップします。

例えば、デビットカードとミライノ カードでランクアップも可能です。

2カウントでランク2、3カウントでランク3になります。

(1)ミライノ デビットの月末時点の確定金額が合計1万円以上(1カウント)

+

(2)クレジットカード「ミライノ カード(JCB)一般」の引落口座を当社に設定かつ当月確定(翌月引落)金額が1万円以上(1カウント)

(1)+(2)でスマプロランク2になります。

下記の条件でそれぞれ2カウントになるので、組み合わせ次第では、スマプロランク3になります。

(3)ミライノ デビットの月末時点の確定金額が合計3万円以上(2カウント)

(4)クレジットカード「ミライノ カード(JCB)一般」の引落口座を当社に設定かつ当月確定(翌月引落)金額が5万円以上(2カウント)

(1)+(4)でスマプロランク3になります。

日常の支払いはデビットカードで、月々の固定費などはミライノ カードで支払う

デビットカードは、クレジットカードだとついつい使いすぎてしまう方や「クレジットカードは後から請求が来るから借金のようで嫌」「いくら使ったか把握しづらい」と思っている方に向いています。

日々のお買い物はデビットカードで支払えば使いすぎが防げます。デビットカードが使えない公共料金などの月々の支払いはミライノ カードで支払いましょう。

特にミライノ カード(JCB)をお選びで、海外へ行く予定がある方は、ミライノ カード(JCB)と一緒に住信SBIネット銀行のデビットカード「ミライノ デビット」も持っておいたほうがいいでしょう。

海外では、JCBを利用できないところでVisa・Mastercardが利用できることがあります。

ミライノ カード比較表

2018年2月1日 作成

2023年11月30日更新

ソニー銀行の外貨預金が海外旅行に留学に大活躍

Sony Bank WALLETは、年会費無料で持てるソニー銀行のVisaデビット付きキャッシュカードです。

Sony Bank WALLETは、年会費無料で持てるソニー銀行のVisaデビット付きキャッシュカードです。

国内での普段の買い物や支払いはもちろん、海外ATMでの引き出しにも利用でき、11通貨に対応しています。

他行への振込手数料が月2回無料。ステージに応じて最大11回まで無料です。

皆さんは「ポイント還元率が高いから」「ポイントやキャッシュバックなどのキャンペーンが良かったので」「友人知人が使っているから」といった理由でカードを選ばれることが多いと思います。お得ばかりを追い求めてカードを作り続けるとたいていポイントが分散してしまいます。それは入口にフォーカスしているからです。

皆さんは「ポイント還元率が高いから」「ポイントやキャッシュバックなどのキャンペーンが良かったので」「友人知人が使っているから」といった理由でカードを選ばれることが多いと思います。お得ばかりを追い求めてカードを作り続けるとたいていポイントが分散してしまいます。それは入口にフォーカスしているからです。

入口=どこで使うか、出口=カードになにを求めるか、決済金額=一年にどれくらい使うか。

この3つの要素が揃って、はじめて有効なクレジットカードを選ぶことができます。大事なことは最終的にクレジットカードに求めるものを明確にすることです。つまり出口を決めることから始まります。当サイトでは「出口から逆算して決済金額で最適化する」ことを提案します。

ポイ活しないで大量にポイントを貯める秘訣はメルマガで・・・

デビットカードの疑問を解決!

- デビットカードは何歳から作れる?

- プリペイドカードとは?デビットカードとどう違う?

- クレジットカードとデビットカードの違いは?

- ガソリンスタンドで使えるデビットカードはある?

- デビットカードが不正利用されてしまったら?

- デビットカードの二重引き落としとは?

- 自動立て替えサービス付きのデビットカードはある?

- デビットカードに利用限度額はある?

- キャッシュバック付きデビットカード

- デビットカードでマイルはたまる?

- デビットカードに審査はある?

- デビットカードにセキュリティコードはある?

- デビットカードの国際ブランドは選べる?

- 利用限度額で選ぶVISAデビットカード

- デビットカードを海外で使った場合の手数料は?

- デビットカードは暗証番号入力が必要?

- カードレスのデビットカードはある?

- 高校生の留学におすすめのデビットカード

- デビットカードに家族カードはある?

- クレジットカードが作れない学生にブランドデビットを持たせるとなぜ安心なのか

デビットカード解説

- 三菱UFJ-VISAデビットは三菱UFJ銀行が発行するVISAデビットカード

- 楽天銀行デビットカード(Visa)は楽天ポイントが貯まる

- 楽天銀行デビットカード(JCB)ダントツのポイント還元率1%

- 「Sony Bank WALLET」は日本初12通貨に対応したデビットカード

- 法人でも作れるデビットカード「PayPay銀行 Visaデビットカード(JNB Visaデビット)」

- 「GMOあおぞらネット銀行 Visaデビット付きキャッシュカード」はVisaタッチ決済付き

今週の人気記事TOP10

- 【2024年4月】超おすすめのクレジットカード!501枚から厳選したカード10枚

- プライオリティ・パスが付帯しているクレカで世界1,500か所以上の空港ラウンジが使える

- ICOCAとSuicaの違いは?関西でどちらを使うべきかを徹底解説

- PASMOにチャージできるクレジットカード お得な理由を詳しく解説!

- WAON POINT貯めるならイオンカードがおすすめ!主婦に人気の理由は...

- ガソリンスタンドで使えるデビットカードはある?

- ANAカードの10マイルコースと5マイルコース、どっちを選ぶべき?

- 至高のサービスが備わるおすすめプラチナカード6選。妥協することなく最高のものを

- 還元率が高いクレジットカード!ポイントがみるみる貯まるカード10選!

- 超おすすめの法人カード。人気カード27枚から厳選!

ミライノ カード

ミライノ カード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード

「ダイナースクラブカードはMastercardが無料で付帯します」 ダイナースクラブカード 「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W

「39歳以下の方へ自信を持ってお勧めできるカードです」 JCB CARD W 「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

「全国5,000の提携店舗で様々なサービスや特典が受けられます」 エポスカード

Comments